Приобретение второй квартиры – дело серьезное и ответственное. Но, помимо радости от дополнительной собственности, такая сделка может принести и выгоду в виде налогового вычета. Когда и на каких условиях можно предоставить налоговый вычет при покупке второй квартиры – вопросы, важные для многих граждан.

Оформление налогового вычета для приобретения второй квартиры осуществляется через ИФНС, и им право на вычет имеет каждый, кто является собственником недвижимости. Однако, чтобы получить вычет, необходимо соблюдать определенные правила и условия.

Основной вид налогового вычета при покупке второй квартиры – это вычет с доходов физического лица по затратам на приобретение или строительство жилья. Размер вычета определен законом и может изменяться от года к году. В 2021 году максимальный размер вычета составляет 3 млн рублей.

Однако, следует учитывать, что налоговый вычет может быть получен только в том случае, если квартира была куплена без ипотеки или если ипотека была оформлена на другую недвижимость. Если же ипотека была оформлена на приобретение второй квартиры, то потребуется дополнительное заполнение налоговой декларации и предоставление документов по ипотечному кредиту.

Налоговый вычет при покупке второй квартиры: основные правила и возможности

Основное условие для получения налогового вычета при покупке второй квартиры — наличие первой квартиры в собственности. Если у вас уже есть одна квартира, то вы можете воспользоваться правом налогового вычета при покупке второй.

Правила получения налогового вычета:

- Покупка второй квартиры должна быть осуществлена после 1 января 2014 года.

- Вам необходимо получить акт-приема-передачи купленной квартиры.

- Вы должны иметь документы подтверждающие оплату квартиры и налоги.

- Если вы брали квартиру в ипотеку, то вычет можно получить только при наличии договора ипотеки.

- Сумма налогового вычета составляет 13% от стоимости купленной квартиры.

- Вы можете разделить этот вычет на несколько лет, если не удалось использовать полностью в текущем году.

Частые вопросы о налоговом вычете при покупке второй квартиры:

1. Как и когда можно получить налоговый вычет при покупке второй квартиры?

Налоговый вычет можно получить после оформления второй квартиры на ваше имя и заключения акт-приема-передачи, подтверждающего факт покупки. Обычно процедура получения налогового вычета занимает несколько месяцев.

2. Можно ли получить налоговый вычет при покупке второй квартиры, если первая квартира в ипотеке?

Да, вы можете получить налоговый вычет, даже если первая квартира находится в ипотеке. Однако, необходимо предоставить документы, подтверждающие наличие договора ипотеки и остаток долга по нему.

3. Что делать, если налоговый вычет не был возвращен?

Если налоговый вычет не был вернут вам автоматически после заполнения налоговой декларации, вы можете самостоятельно подать заявление с просьбой о возврате. Для этого вам потребуется заполнить форму и предоставить необходимые документы.

Содержание статьи

1. Основные правила получения налогового вычета при покупке второй квартиры

2. Размер налогового вычета и его важна для второй квартиры

3. Как оформляли налоговый вычет при покупке второй квартиры до 2014 года

4. Как оформляется налоговый вычет при покупке второй квартиры после 2014 года

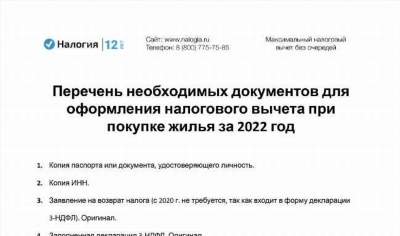

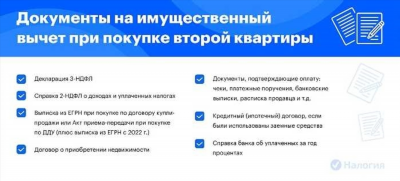

5. Какие документы нужно предоставить для получения налогового вычета при покупке второй квартиры

6. Когда и как можно использовать налоговый вычет при покупке второй квартиры по ипотеке

7. В каких случаях вычеты не предоставляются при покупке второй квартиры

8. Частые вопросы о налоговом вычете при покупке второй квартиры

Документы для повторного налогового вычета

При оформлении повторного налогового вычета при покупке второй квартиры необходимо предоставить ряд документов. В данном разделе мы рассмотрим основные правила и возможности для оформления повторных вычетов.

Основные правила и возможности для повторного налогового вычета

Налоговый вычет при покупке второй квартиры можно получить при наличии определенных условий. Один из главных условий — наличие остатка 13 процентов (с 01.01.2014 г.) по НДФЛ после возврата первоначального налогового вычета.

Если вы получали налоговый вычет при оформлении ипотеки через работодателя, то вам следует заполнить заявление для получения второго налогового вычета и предоставить его в ИФНС. Если же вы оформляли вычет самостоятельно, вам также необходимо заполнить заявление и предоставить его в ИФНС.

Необходимые документы для повторного налогового вычета

Документы, необходимые для получения повторного налогового вычета, включают:

| 1. | Копию акта-приема передачи жилья. |

| 2. | Копию договора на покупку второй квартиры. |

| 3. | Справку о размере полученного налогового вычета по ипотеке или остатке налогового вычета по ипотеке (если имеется).’ |

| 4. | Копию заключения ФНС о наличии права на получение налогового вычета на вторую недвижимость. |

| 5. | Документы, подтверждающие ваше право собственности на вторую квартиру (например, свидетельство о праве собственности). |

Обратите внимание, что время, в течение которого можно оформить повторный налоговый вычет по ипотеке, ограничено — вычет можно использовать в течение 3 лет с месяца подписания акта-приема квартиры.

В случае возникновения вопросов или необходимости получить более детальную информацию по оформлению повторного налогового вычета, рекомендуется обратиться в ИФНС. Там вам помогут заполнить все необходимые документы и расскажут, какие виды налоговых вычетов вы имеете право получить.

Если вычет не использовался до 2014 года

Если вы раньше не использовали налоговый вычет при покупке недвижимости, у вас есть возможность воспользоваться им сейчас, даже если покупка была сделана до 2014 года.

До 2014 года дата покупки второй квартиры ни на что не влияла, и вычет за нее не предоставлялся. Однако, после изменений в налоговом законодательстве, такое право появилось. Теперь вы можете получить вычет на покупку второй недвижимости после 1 января 2014 года.

Для получения вычета необходимо обратиться в налоговую инспекцию. Вам нужно заполнить заявление, предоставить документы, подтверждающие право на вычет, а также заполнить и подать акт-приема недвижимости. В случае если вы пользовались ипотекой при покупке квартиры, необходимо предоставить дополнительные документы, подтверждающие размер процентов по ипотечному долгу.

Напоминаем, что налоговый вычет предоставляется только в том случае, если вы уже указали свое право на получение вычета в налоговой декларации за соответствующий год.

Почему важна дата регистрации собственности для налогового вычета

Для подтверждения права на налоговый вычет необходимо предоставить определенные документы, в том числе акт-приема-передачи квартиры. В этом документе указывается дата регистрации собственности на недвижимость.

При заполнении декларации по налогу на доходы физических лиц, необходимо указать эту дату, поскольку вычет может быть использован только в том году, когда была приобретена квартира или произведено заключение договора купли-продажи.

Основной налоговый вычет на покупку второй квартиры может быть использован только один раз в течение 3-х лет со дня регистрации права собственности на первую квартиру. Если вы уже использовали этот вычет ранее, вам не удастся получить его повторно.

Налоговый вычет можно получить не только при приобретении квартиры за собственные средства, но и при покупке недвижимости в кредит (ипотеке). В этом случае нужно предоставить документы, подтверждающие вашу участие в ипотечной программе.

Кто может получить налоговый вычет на вторую квартиру? Право на этот вычет имеют только граждане, у которых имеются документы на регистрацию права собственности на квартиру в ФНС. Если у вас нет таких документов, налоговый вычет не будет предоставлен.

Размер налогового вычета на покупку второй квартиры составляет не более 13% от стоимости жилого помещения. Этот процент применяется к стоимости квартиры на дату приобретения.

Одной из частых ошибок при получении налогового вычета является неправильное заполнение декларации. При заполнении декларации следует внимательно указать все необходимые сведения о квартире и предоставить требуемые документы.

Важной особенностью получения налогового вычета при покупке второй квартиры является возможность его использования в течение трех лет со дня регистрации собственности на первую квартиру. Если вы приобретаете вторую квартиру спустя более чем три года после регистрации первой квартиры, вы не сможете использовать налоговый вычет на покупку второй недвижимости.

Таким образом, дата регистрации собственности имеет значительное значение при получении налогового вычета на покупку второй квартиры. Важно соблюдать все правила и предоставить необходимые документы, чтобы воспользоваться этим вычетом.

Оформление через ФНС

Оформление налогового вычета при покупке второй квартиры можно провести через Федеральную налоговую службу (ФНС). Этот способ регистрации налогового вычета имеет ряд особенностей и правил, о которых необходимо знать.

Для начала процедуры оформления необходимо обратиться в налоговую инспекцию по месту регистрации. При этом есть возможность сделать это самостоятельно или с помощью специалиста, налогового консультанта.

Оформление через ФНС предполагает подачу заявления о предоставлении налогового вычета и представление необходимых документов:

- Заявление на предоставление налогового вычета при покупке второй квартиры;

- Копии документов, подтверждающих факт приобретения и наличие права собственности на квартиру;

- Копии документов, подтверждающих оплату покупки квартиры, возможно предоставление договора ипотеки или других финансовых документов;

- Документы, подтверждающие сумму затрат на жилище (например, счета за оплату коммунальных платежей).

В заявлении необходимо указать данные о квартире, ее стоимость, а также номер регионального отделения ФНС для дальнейшего взаимодействия по вопросам налогового вычета.

Возвращаемый налоговый вычет будет составлять не более 13% от стоимости квартиры, но не более 2 миллионов рублей в год (с учетом предоставленных ранее налоговых вычетов). Налоговый вычет можно получить после приобретения квартиры и регистрации права собственности.

Важно знать, что дата покупки квартиры для налогового вычета имеет значение. Если квартира была куплена до 01.01.2014 года, то размер налогового вычета составляет 0%. В период с 01.01.2014 года по настоящее время размер вычета составляет 13% от стоимости квартиры.

Также стоит отметить, что налоговый вычет при покупке второй квартиры имеет свои особенности для людей, получающих заработную плату от работодателя. В этом случае заявление о предоставлении налогового вычета можно подать сразу после окончания календарного года.

Итак, оформление налогового вычета при покупке второй квартиры через ФНС требует предоставления необходимых документов и заполнения заявления. При этом важно учесть дату покупки квартиры и правила, действующие в определенный период времени.

Кто имеет право на налоговый вычет

Для того чтобы получить налоговый вычет при покупке второй квартиры, необходимо удовлетворять ряду условий. Право на вычет имеют граждане Российской Федерации, которые владеют основной недвижимостью (жильем) и хотят приобрести вторую квартиру. Также, для получения вычета, квартира должна быть куплена после 2014 года, и ее стоимость не должна превышать 6 миллионов рублей.

Однако, для получения вычета необходимо обратиться в налоговую инспекцию. При оформлении документов для возврата налога, гражданин должен предоставить акт-приема и договор купли-продажи квартиры. Также, необходимо заполнить декларацию по налогу на доходы физических лиц (НДФЛ) и предоставить ее в налоговую инспекцию вместе с другими необходимыми документами.

Оформление налогового вычета при покупке второй квартиры может быть осуществлено самостоятельно или через налогового агента, например, работодателя. Часто возникают вопросы о том, когда и как оформлять налоговый вычет. Налоговый вычет можно использовать в течение года после покупки квартиры, но лучше оформить его в течение 3 месяцев с момента регистрации сделки в ФНС.

Иногда существует возможность получения налогового вычета до момента оформления сделки по покупке второй квартиры в случае, если предоставлено поручение работодателя. В этом случае, работодатель может выплачивать налоговый вычет по частям, начиная с момента регистрации сделки в ФНС.

Также следует учесть, что размер налогового вычета зависит от типа ипотеки. Если ипотека использовалась для покупки второй квартиры, то налоговый вычет исчисляется по остатку основной суммы кредита после вычета начисленных процентов. В случае со сбережениями, налоговый вычет рассчитывается на основе суммы, которая ушла на покупку второй квартиры.

В 2014 году были введены изменения в законодательство относительно налоговых вычетов при покупке второй квартиры. С того момента, гражданам стало доступно получение налогового вычета не только при покупке второй квартиры, но и при покупке жилья после продажи имеющегося.

Итак, кто имеет право на налоговый вычет при покупке второй квартиры? Те граждане, которые являются собственниками основной недвижимости (жилья) и не имели на момент покупки второй квартиры другой недвижимости, налоговой собственности либо жилого помещения. Если эти условия выполняются, то граждане имеют право на получение налогового вычета при покупке второй квартиры.

Частые вопросы

- Что такое налоговый вычет при покупке второй квартиры?

- Кто имеет право на получение налогового вычета?

- Какой размер налогового вычета можно получить?

- Какие документы нужны для оформления налогового вычета?

- Как подать заявление на получение налогового вычета?

- Как использовался налоговый вычет до 2014 года?

- Что происходит с остатком налогового вычета, если он не использовался полностью?

- Что нужно делать, чтобы получить возврат налога после использования налогового вычета?

- Что делать, если вычет не был предоставлен после покупки второй квартиры?

- Почему налоговый вычет не был предоставлен?

- Какие виды налоговых вычетов существуют?

Право на получение налогового вычета при покупке второй квартиры имеют граждане Российской Федерации, включая ипотеку.

Размер налогового вычета при покупке второй квартиры зависит от стоимости недвижимости и составляет 13% от суммы платежа.

Для оформления налогового вычета при покупке второй квартиры необходимо предоставить документы, подтверждающие право собственности на первую квартиру, договор купли-продажи второй квартиры и документы, подтверждающие факт оплаты.

Заявление на получение налогового вычета при покупке второй квартиры подается в налоговую инспекцию по месту регистрации гражданина.

До 2014 года налоговый вычет при покупке второй квартиры использовался только для погашения ипотечного долга.

Остаток налогового вычета, который не использовался при покупке второй квартиры, может быть использован в следующих налоговых периодах.

Для получения возврата налога после использования налогового вычета необходимо обратиться в налоговую инспекцию с заявлением о возврате переплаченного налога.

Если налоговый вычет не был предоставлен после покупки второй квартиры, необходимо обратиться в налоговую инспекцию с жалобой или поручением и предоставить все необходимые документы для проверки.

Причины, по которым налоговый вычет не был предоставлен могут быть разные. Например, неправильное оформление документов, отсутствие определенных документов или ошибка со стороны налоговой инспекции.

Существует несколько видов налоговых вычетов, включая вычеты на детей, на обучение, на лечение, на материальную поддержку, на ипотеку и на покупку второй недвижимости.