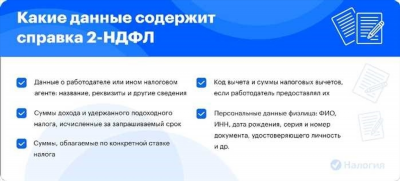

Код вычета 503 – это специальный код, который нужен для того, чтобы налог на доходы физических лиц (2-НДФЛ) автоматически отразил выплату налогового вычета в справке. 2-НДФЛ – форма документа, который регулирует начисление и уплату налога на доходы физических лиц.

Код 503 означает, что работнику предоставляется материальная помощь в форме выплаты материального материальной помощи на территорию РФ. Коды вычета регулируются нормативными документами и отличаются по видам доходов и сумме начисления. Для кода 503 роль в регулировании налоговых вычетов играет закон, а именно статья 272 НК РФ.

Зачем нужен код вычета 503? Во-первых, он нужен для автоматического формирования размера налогового вычета в справке 2-НДФЛ. Во-вторых, код 503 помогает отразить выплату материальной помощи в справке 2-НДФЛ работника без необходимости предоставлять другие документы подтверждения.

Выплата материальной помощи

Вычет «503» в справке 2-НДФЛ относится к категории «Получение материальной помощи». Этот код используется для отражения выплаты материальной помощи работникам. Материальная помощь может предоставляться по различным причинам, например, в виде подарков или компенсаций.

Важно отметить, что материальная помощь не является частью зарплаты или начислениями по трудовому договору. Это дополнительное пособие или компенсация, которая выплачивается работникам отдельно от их заработной платы.

При начислении и выплате материальной помощи необходимо учитывать нормативные акты, такие как Налоговый кодекс, 1С: Зарплата и управление персоналом и другие соответствующие публикации налоговой службы.

При формировании справки 2-НДФЛ, выплачиваемая материальная помощь означает код вычета «503». Это указывает на то, что работник получал материальную помощь в течение налогового периода.

Чтобы отразить выплату материальной помощи в справке 2-НДФЛ, необходимо указать сумму выплаты в соответствующем разделе документа. Документы о начислении и выплате этой помощи должны быть предоставлены налоговой службе.

В случае уплаты страховых взносов по выплачиваемой материальной помощи, необходимо учесть код вычета «508» в качестве основания для начисления страховых взносов.

Коды «503» и «508» относятся к разным видам вычетов и выплат, поэтому важно правильно определить, какой код использовать при начислении исходя из конкретных условий и требований.

Создание и отражение выплаты материальной помощи в справке 2-НДФЛ и формирование соответствующих документов отличаются от других кодов вычета и начислений. Также необходимо автоматически учесть сумму взносов, связанных с этой выплатой, при расчете налоговой базы по НДФЛ.

Работники имеют право на получение материальной помощи в течение налогового года. Это важное социальное пособие, которое помогает работникам решать различные финансовые вопросы и справляться с непредвиденными ситуациями.

Определение кода вычета 503

Каким образом можно получить код вычета 503? Он предоставляется на основании соответствующего документа и может быть начислен на счет работника в соответствии с правилами и особенностями, установленными налоговым законодательством. Требования к предоставлению материальной помощи регулируются отчетностью и учетом.

Для получения кода вычета 503 необходимо предоставляться документы, подтверждающие факт получения материальной помощи. Эти документы могут быть различными: отчетами о материальной помощи, формируемыми с помощью программного обеспечения, такого как «1С», или другими документами, связанными с начислением и учетом материальной помощи.

Однако нужно отметить, что использование кода вычета 503 не является обязательным для начисления вычетов. Работник может самостоятельно определить, какой код вычета ему подходит. Наиболее часто распространенные виды вычетов, подобные вычету 503, включают причины, связанные с выплатой материальной помощи по случаю праздника, помощи больным, материальной помощи по другим причинам.

Код вычета 503 отражает размеры начисления и учета вычетов по налогу на прибыль организаций и налогу на доходы физических лиц. Он формируется в соответствии с требованиями законодательства и учитывается в налоговой отчетности.

Важно помнить, что код вычета 503 необходим для правильного учета и начисления налоговых вычетов по налогу на доходы физических лиц. Необходимость использования данного кода связана с регулярностью и формированием материальной помощи.

- Код вычета 503 помогает определить, каким образом идет начисление и учет налоговых вычетов.

- Он также помогает работнику определить, сколько налога необходимо уплатить.

- Код вычета 503 может быть использован для учета материальной помощи, начисляемой в виде материальной помощи.

- Получение вычета 503 позволяет работнику снизить налоговую ставку и уменьшить сумму налога, подлежащую уплате.

Таким образом, код вычета 503 играет важную роль в правильном учете и начислении налоговых вычетов по налогу на доходы физических лиц. Знание и применение этого кода позволяет работникам получить соответствующие вычеты и использовать привилегии, предоставляемые налоговым законодательством.

Порядок предоставления справки 2-НДФЛ для получения вычета 503

Для того чтобы вычет 503 мог быть применен, работодатель обязан предоставить справку 2-НДФЛ работнику. В этой справке указывается код начисления для отражения материальной помощи в учете.

Код начисления 503 представляет собой подтверждение выплаты материальной помощи работнику. Он автоматически формируется в системе учета, например, в программе 1С, и указывается в соответствующем поле справки 2-НДФЛ.

Помимо кода начисления 503, в справке 2-НДФЛ также указываются коды начисления по другим видам доходов работника.

Справка 2-НДФЛ должна быть предоставлена работнику не позднее 15 апреля года, следующего за годом, к которому она относится. Это срок предоставления отчетности по налогу на прибыль для организаций, применяющих УСН.

Размер материальной помощи, указываемой в справке 2-НДФЛ, определяется работодателем на основе законодательных норм и внутренних политик компании.

Важно отметить, что помимо справки 2-НДФЛ, другие документы могут подтверждать размер и факт выплачиваемой материальной помощи. Например, это могут быть расчетные документы, выписки со счета и др.

В общем случае, предоставление справки 2-НДФЛ для получения вычета 503 означает, что материальная помощь отражена в учете и подтверждается соответствующими документами.

Получение вычета 503 является важной частью налогового планирования для работников. Он позволяет уменьшить налогооблагаемую базу по налогу на доходы физических лиц и значительно снизить сумму налога.

Важно помнить, что в случае предоставления неправильных или неполных данных в справке 2-НДФЛ, работник может быть привлечен к ответственности за неправильную учетную политику.

Таким образом, правильное предоставление справки 2-НДФЛ для получения вычета 503 — это важный шаг в налоговом планировании работника. Он позволяет получить налоговое облегчение на сумму предоставленной материальной помощи.

Документы, необходимые для получения вычета 503

Код вычета 503 предназначен для отражения расходов на оказание материальной помощи в справке 2-НДФЛ. В зависимости от вашего дохода и других факторов, вы можете воспользоваться этим вычетом при расчете налога на доходы физических лиц (2-НДФЛ).

Для формирования и отражения вычета 503 в справке 2-НДФЛ вам понадобятся следующие документы:

— Справка о доходах за год (форма 2-НДФЛ). Данная справка содержит информацию о вашем доходе за год, размере начисленных и выплачиваемых материальной помощи.

— Документы, подтверждающие размер материальной помощи, выплачиваемой вам. Это могут быть копии документов о начислениях и выплатах (например, отчеты по зарплате, 1С-отчетность и другие документы).

— Документы, связанные с материальной помощью. Например, это может быть документ о материальной помощи в виде помощи в связи с праздником или материальная помощь в виде матпомощи.

Для отражения размера вычета 503 в справке 2-НДФЛ вам также потребуется информация о начислениях и выплатах взносов на материальную помощь, а также о размере налога, подлежащего удержанию.

Необходимо учесть, что для формирования вычета 503 и отражения его в справке 2-НДФЛ требуется правильно сформировать документы и учесть все налоговые нормы и правила.

Обратитесь за помощью к профессионалам налоговой отчетности, чтобы узнать, какие документы вам нужны для получения вычета 503 и как самостоятельно правильно отразить этот вычет в справке 2-НДФЛ.

Основные правила выплаты материальной помощи

Материальная помощь может предоставляться работникам в различных формах и по разным причинам. Однако, при ее начислении и выплате необходимо учитывать ряд основных правил и требований.

Во-первых, для начисления и выплаты материальной помощи необходимо создание соответствующих документов. Работодатель должен отразить выплачиваемую помощь в форме справки 2-НДФЛ, которая используется при подаче налоговой отчетности. В этой справке также указывается код вычета 503, который соответствует материальной помощи.

Во-вторых, размер материальной помощи может отличаться в зависимости от различных факторов. Например, помощь может быть предоставлена по поводу праздника или празднику, на котором работник имеет право на дополнительную выплату. Также, размер помощи может зависеть от доходов работника или от размера зарплаты.

В-третьих, материальная помощь должна учитываться в налоговой отчетности и подлежит обязательному учету. Она может быть учтена в форме справки 2-НДФЛ или может быть автоматически учтена в начислении налога на доходы физических лиц (НДФЛ).

Однако, стоит учесть, что особенности начисления и учета материальной помощи могут отличаться для разных категорий работников. Например, для работников, которые уплачивают налог по упрощенной системе налогообложения (УСН), правила начисления и учета помощи могут отличаться от остальных работников.

Наши сотрудники могут самостоятельно узнать подробности о начислении и учете материальной помощи, а также о налоговых вычетах на нашем сайте. Мы предоставляем информацию в нормативно-правовом виде, чтобы помочь нашим работникам разобраться в этой теме.

Также, стоит отметить, что материальная помощь может быть предоставлена не только в форме денежной выплаты, но и в виде страховых взносов, путевок или других похожих начислений. Поэтому, работнику необходимо быть внимательным и правильно учесть все виды помощи при расчете налогового вычета 503.

Размеры и условия получения вычета 503

Начисление вычета 503 производится автоматически для работников, которым выплачивается материальная помощь в соответствии с кодами вычета и отражается в документах учета (2-НДФЛ, страховые взносы и т.д.).

Чтобы получить вычет 503, работникам необходимо предоставить подтверждение о начислении и выплате материальной помощи, включая код вычета 503. Размер вычета зависит от суммы выплачиваемой материальной помощи и регулируется налоговыми законами и нормативно-правовыми актами.

Величина вычета 503 учитывается при подсчете налоговых обязательств работников. Он вычитается из общей суммы дохода и позволяет снизить налогооблагаемую базу. Таким образом, вычет 503 позволяет уменьшить сумму налога, который должен быть уплачен работником.

Важно отметить, что документы для формирования и предоставления вычетов 503 должны быть составлены и храниться в соответствии с требованиями налоговой и финансовой отчетности. Для учета вычета 503 следует использовать специальные коды и указывать все необходимые сведения о начислениях и выплатах материальной помощи.

Регулирование размеров и условий получения вычета 503 связано с целями поддержки работников и улучшения их благосостояния. Правовые акты определяют, какие виды материальной помощи могут предоставляться налоговыми вычетами, а также размеры и условия их получения.

Таким образом, вычет 503 является важным правом, которым могут воспользоваться работники для получения материальной помощи и снижения налоговых обязательств. Для получения вычета 503 необходимо своевременно обращаться за помощью сотрудникам налоговых органов и точно соответствовать требованиям налоговых и финансовых законов.

Сроки и порядок подачи заявления на вычет 503

Для получения вычета 503 по налогу на доходы физических лиц (НДФЛ) работникам необходимо подать заявление в налоговый орган. Этот вычет предоставляется на оплату обучения, лечения и материальной помощи.

Заявление на вычет 503 можно подать вместе с документами по налоговому учету, по которым формируется справка 2-НДФЛ. Но в большинстве случаев момент начисления выплаты совпадает с окончательным подтверждением возникновения права на вычет. В этом случае заявление можно подать при подаче налоговой декларации по форме 3-НДФЛ в конце года.

Для подтверждения права на получение вычета 503 необходимо предоставить налоговому органу справки и документы, подтверждающие начисление и выплату помощи в виде обучения, лечения и материальной помощи, а также расчеты по выплатам.

Код вычета 503 отражается в справке 2-НДФЛ. Для его создания можно использовать программное обеспечение, такое как 1С: Зарплата и Управление Персоналом (1С:ЗУП), или материальную помощь (МП) наследованными методами.

Вычеты 503 учтены в налоговой декларации работника и автоматически участвуют в расчете налога на доходы физических лиц. Отличаются они от других видов вычетов, присутствующих в декларации, по коду вычета 503.

Коды вычетов в налоговом законодательстве являются нормативными, и их помощью отражается налоговое обязательство работника. Вычет 503 по налогу на доходы физических лиц означает, что работнику была выплачена материальная помощь в виде обучения, лечения или материальной помощи, и он имеет право на уменьшение налогового обязательства.

| Код вычета | Описание |

| 503 | Вычеты по обучению, лечению и материальной помощи |

| 508 | Вычеты по пожертвованиям |

Материальная помощь должна быть выплачиваемой по видам работников, указанным в коде. Например, материальная помощь в виде оплаты лечения может быть выплачена только работнику, осуществляющему трудовую деятельность на условиях совместительства.

Зачем нужен код вычета 503 при начислении заработной платы? Каким образом он отличается от других кодов? Код вычета 503 необходим для правильного учета материальной помощи, начисляемой работнику, а также для формирования налоговой базы и расчета налога на доходы физических лиц.

Код вычета 503 в документах для налоговых органов может отличаться от кода, указанного в справке 2-НДФЛ. Это обусловлено тем, что взносы в социальные фонды и выплаты на материальную помощь формируются разными переключателями в программных продуктах (например, 1С: Зарплата и Управление Персоналом).

Наиболее часто используемые коды вычетов, связанные с начислениями на материальную помощь, помощью по уходу и отпускными выплатами:

| Код вычета | Описание |

| 503.01 | По материальной помощи работникам с детьми |

| 503.02 | По материальной помощи работникам, имеющим детей-инвалидов |

| 503.03 | По материальной помощи работникам, имеющим родителей-инвалидов |

Таким образом, сроки и порядок подачи заявления на вычет 503 зависят от того, когда начисляются и выплачиваются материальная помощь в виде обучения, лечения и материальной помощи. Для правильного учета и отражения вычета 503 в справках 2-НДФЛ и налоговых декларациях необходимо строго соблюдать нормативное законодательство и предоставлять все необходимые документы и расчеты налоговому органу.