Индивидуальный инвестиционный счет (ИИС) предоставляет инвесторам ряд преимуществ и налоговых выгод. Рассмотрим, как получить инвестиционный вычет по ИИС и какие документы необходимо предоставить.

Прежде всего, для получения налогового вычета по ИИС необходимо зарегистрироваться на сайте ФНС и создать личный кабинет. После регистрации необходимо подать заявление в налоговую инспекцию о возможности получения инвестиционного вычета. В заявлении следует указать период, за который рассчитывается вычет, а также сумму инвестиций, с которой начисляется вычет.

Виды доходов, по которым можно пользоваться инвестиционным вычетом, различаются. Например, доходы от инвестиций в ценные бумаги, а также от инвестиций в инвестиционные фонды, подходят для получения вычета. Однако сразу стоит отметить, что доходы от торговли ценными бумагами типа «деньги-деньги» или «деньги-фьючерс» запрещены для получения вычета.

Важно: Подробная инструкция по заполнению заявления на получение налогового вычета по ИИС можно найти на официальном сайте ФНС — nalog.ru.

Как только заявление отправлено, необходимо открыть инвестиционный счет в банке или инвестиционной компании. На этот счет следует перевести необходимую сумму, с которой начисляется вычет. Также, в личном кабинете налогового агента необходимо указать информацию о данном счете, чтобы ФНС могла отследить ваш инвестиционный счет.

Возврат налога происходит в течение 3-х лет после начисления инвестиционного вычета. Налоговый вычет может использоваться для уменьшения налогооблагаемой базы при подаче налоговой декларации. Такой вычет позволяет инвесторам сэкономить на налогах и сделать инвестирование еще более привлекательным.

В итоге, получение инвестиционного вычета по ИИС требует регистрации на сайте ФНС, отправки заявления и открытия инвестиционного счета. Не забудьте также в течение 3-х лет предоставить налоговой инспекции все необходимые документы для подтверждения сделанных инвестиций. Благодаря налоговому вычету по ИИС можно значительно сэкономить и сделать инвестирование еще более привлекательным.

Налоговый вычет по ИИС

Чтобы получить налоговый вычет по ИИС, инвестор должен:

- Открыть инвестиционный счет ИИС-1 или ИИС-2, выбрав брокера или депо.

- Внести на счет ИИС деньги в течение года. Сумма взноса не ограничена.

- Получить подтверждение от брокера или депо о внесении денег на ИИС.

- Подать декларацию по налогу на доходы физических лиц в налоговой инспекции.

При подаче декларации следует указать сумму взноса на ИИС и приложить подтверждающие документы (например, выписку из счета ИИС).

Как получить инвестиционный вычет по ИИС:

1. Откройте инвестиционный счет ИИС-1 или ИИС-2 в выбранном вами брокере или депо.

2. Внесите деньги на счет ИИС в течение года. Сумма взноса не ограничена, вы вправе вносить любую сумму, на которую хотите получить налоговый вычет.

3. Получите от брокера или депо подтверждение о внесении денег на счет ИИС. Это может быть выписка или другой документ, подтверждающий вашу инвестицию.

4. Подайте налоговую декларацию по налогу на доходы физических лиц в налоговой инспекции. В декларации укажите сумму взноса на ИИС и прикрепите подтверждающие документы.

Инструкция по подаче декларации доступна на сайте налоговой инспекции.

Ограничения на получение налогового вычета по ИИС:

1. У инвестора может быть только один ИИС. Если вы уже внесли деньги на ИИС-1, то открытие ИИС-2 запрещено.

2. Счет ИИС должен быть открыт на ваше физическое лицо, и вы должны быть резидентом России.

3. Вы не можете получить налоговый вычет сразу за несколько лет. Вычет предоставляется исключительно за текущий год.

4. Вычет по ИИС не может превышать сумму налога, который вы должны заплатить. Если ваш налог равен нулю или отрицателен, то получение вычета не имеет смысла.

Пользоваться ИИС и получать налоговый вычет по нему можно только при условии наличия действующего инвестиционного счета и правильной подачи налоговой декларации.

Учтите, что информация в данной статье не является юридическим или налоговым советом. При возникновении вопросов обратитесь к квалифицированному специалисту.

Как получить инвестиционный вычет

Для того чтобы получить инвестиционный вычет по Индивидуальным инвестиционным счетам (ИИС), вам необходимо зарегистрироваться в личном кабинете налоговой инспекции.

На ИИС вы можете вести торговлю ценными бумагами, включая акции, облигации и депозитарные расписки, а также пользоваться услугами инвестиционных агентов или брокеров.

Виды инвестиций, с которыми вы можете пользоваться инвестиционным вычетом, могут быть следующими:

- Акции российских компаний

- Облигации российских и зарубежных эмитентов

- Инвестиционные паи фондов

- Другие инвестиционные инструменты, предлагаемые брокерами

Чтобы воспользоваться инвестиционным вычетом, вам необходимо заполнить декларацию 3-НДФЛ, указав в ней сумму дохода от продажи инвестиций.

Порядок заполнения декларации и выбора вычетов может быть разным в зависимости от каждого конкретного случая, поэтому воспользуйтесь услугами налоговых инспекций или приложением налоговой службы.

Однако, даже если вы не торгуете на финансовых рынках и не владеете инвестициями, вы все равно можете получить инвестиционный вычет. Вам необходимо заполнить декларацию 3-НДФЛ и выбрать раздел «инвестиционные налоговые вычеты».

Кроме того, существуют некоторые ограничения и условия, которые необходимо учесть при оформлении инвестиционного вычета:

- Максимальная сумма инвестиционного вычета составляет 400 тысяч рублей в год

- Вычет предоставляется только на доходы, полученные от инвестиций, проведенных на ИИС

- Вам необходимо пройти процедуру регистрации в ИИС и открыть инвестиционный счет

- Инвестиционные счета должны быть открыты в аккредитованных учреждениях или банках

- Инвестиционный счет может быть открыт как в электронной форме, так и в бумажной форме

Важно учесть, что инвестиционный вычет может быть привлекателен только для тех, кто имеет сумму налогового дохода, доступную для инвестиций. Если ваш налоговый доход ниже суммы инвестиционного вычета, вы не сможете воспользоваться им в полном объеме.

Чтобы воспользоваться инвестиционным вычетом, необходимо заполнить декларацию 3-НДФЛ, подписать ее и отправить в налоговую инспекцию. Также вы можете воспользоваться электронным сервисом по заполнению и отправке декларации на сайте Федеральной налоговой службы.

В целом, инвестиционный вычет является привлекательным инструментом для получения налогового вычета по доходам от инвестиций на Индивидуальных инвестиционных счетах. Однако, перед тем как воспользоваться этим вычетом, вам стоит обратиться за консультацией к налоговым специалистам или изучить подробные условия и ограничения, установленные законодательством.

Популярные вопросы

Как пользоваться налоговым вычетом по ИИС?

Налоговый вычет по ИИС стал привлекателен для многих инвесторов. Если вы хотите воспользоваться этим вычетом, вам нужно сделать следующее:

- Отправить заявление на получение инвестиционного вычета в налоговую инспекцию (ФНС).

- Дождаться ответа от ФНС. Обычно это занимает некоторое время.

- Если ваше заявление одобрено, вы сможете подавать налоговую декларацию с учетом вычета по ИИС.

Какие ограничения есть на инвестиционных вычете по ИИС?

Инвестиционный вычет по ИИС имеет свои ограничения:

- Вычет применяется только к вкладам, сделанным в пределах годового лимита.

- Годовой лимит на инвестиции в ИИС суммарно для всех типов ИИС не должен превышать 400 тысяч рублей.

- Инвестиции в различные типы ИИС (акции, облигации, фонды и т.д.) различаются по ставке вычета.

Кто может получить налоговый вычет по ИИС?

Каждый налогоплательщик, у которого есть право подавать налоговую декларацию, может получить налоговый вычет по ИИС. Для получения вычета необходимо иметь ИИС и регулярно вносить вклады в него.

Преимущества Индивидуального Инвестиционного Счета

Индивидуальный Инвестиционный Счет (ИИС) представляет собой особый тип инвестиционного счета, который имеет ряд преимуществ перед другими видами инвестиций.

Во-первых, ИИС позволяет вести инвестиционную деятельность в специально созданном кабинете управления, что облегчает процесс учета и контроля своих инвестиций. Вы также можете получить доступ к различным типам финансовых инструментов, которые на ИИС представлены.

Во-вторых, ИИС обладает упрощенным порядком получения налоговых льгот. Для того чтобы использовать налоговый вычет по ИИС, вам необходимо внести определенную сумму денежных средств на ваш инвестиционный счет. В дальнейшем, при реализации инвестиций и получении прибыли, вы сможете получить налоговый вычет на основе полученной прибыли.

Преимущество ИИС заключается в том, что налоговый вычет по ИИС распространяется только на прибыль от реализации инвестиций, а не на всю сумму инвестиций в целом. Таким образом, вы имеете возможность получить налоговый вычет только на прибыль, которую получили исключительно благодаря своим инвестиционным операциям.

ИИС позволяет также получить вычет по упрощенной системе налогообложения — НДФЛ (3-НДФЛ). Для этого вам необходимо подать заявление в налоговую инспекцию в течение определенного времени с момента получения прибыли от реализации инвестиций.

Кому подходит ИИС и как им пользоваться

ИИС подходит для всех категорий инвесторов, независимо от их опыта и уровня знаний в области инвестиций. Любой человек, достигший совершеннолетия, может открыть ИИС и начать пользоваться его выгодами.

Для того чтобы воспользоваться ИИС, вам необходимо открыть счет в банке или у финансового агента, который предоставляет услуги по обслуживанию ИИС. Затем вы должны внести определенную сумму денежных средств на свой счет. Начало получения налоговых вычетов по ИИС начинается с момента внесения первоначального взноса.

Использование ИИС может быть полезным как для тех, кто только начинает свою инвестиционную деятельность и хочет получить поддержку в виде налоговых льгот, так и для опытных инвесторов, которые уже имеют значительный опыт торговли на финансовых рынках.

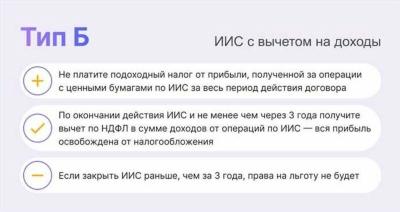

Типы ИИС и их особенности

На ИИС существуют различные типы, которые могут подходить для разных инвесторов:

- ИИС-1 — позволяет вкладывать деньги в акции российских компаний и в фондовый рынок.

- ИИС-2 — предоставляет возможность вкладывать деньги в акции иностранных компаний.

- ИИС-3 — позволяет вкладывать деньги в российские фонды недвижимости.

Каждый тип ИИС имеет свои особенности и требования, которые необходимо соблюдать при использовании этого типа ИИС. Подробная информация о каждом типе ИИС содержится в налоговой инструкции, которую вы можете получить в налоговой инспекции или скачать с их официального сайта.

Использование ИИС способствует получению налоговых вычетов на основе полученной прибыли от инвестиций. Благодаря ИИС вы имеете возможность существенно снизить налоговую нагрузку и увеличить свою прибыль от инвестиций. Воспользовавшись ИИС, вы можете стать более успешным и выгодным инвестором.

Кто может получить налоговый вычет?

Для получения налогового вычета по ИИС необходимо соблюдать следующие условия:

- На момент подачи декларации владелец ИИС должен быть резидентом Российской Федерации.

- Владелец ИИС должен быть физическим лицом, достигшим возраста 18 лет.

- Для получения вычета на счету ИИС должны находится денежные средства или ценные бумаги, приобретенные с использованием средств ИИС.

Важно отметить, что налоговый вычет по ИИС распространяется только на инвестиционные договоры, заключенные c ИИС, которые исключительно ориентированы на инвестирование в российские ценные бумаги.

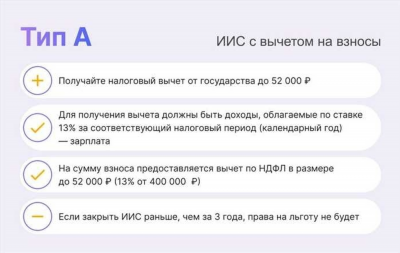

Вычет по ИИС может быть предоставлен в размере перевыплаченного подоходного налога по сумме инвестиций на ИИС, но не может превышать 52 000 рублей в год. Налоговый вычет может быть также учтен при подаче декларации по подоходному налогу (НДФЛ).

Таким образом, налоговый вычет по ИИС очень привлекателен для тех, кто активно инвестирует и торгует на бирже ценными бумагами. Он может быть использован для уменьшения налоговой суммы и получения налоговых льгот.

Лимиты и ограничения

Налоговый вычет по ИИС предусматривает определенные лимиты и ограничения, которые важно учесть при заполнении налоговой декларации.

Во-первых, сумма инвестиционного вычета зависит от двух типов ИИС – ИИС-1 и ИИС-2. Для ИИС-1 максимальная сумма вычета составляет 52 000 рублей в год, а для ИИС-2 – 400 000 рублей в год.

Во-вторых, налоговые вычеты по ИИС не применяются к договорам, в которых налоговые документы не предусматривают механизм получения вычетов. Поэтому перед тем, как пользоваться ИИС, обязательно ознакомьтесь с договором и проверьте, есть ли возможность получить налоговые вычеты.

В-третьих, при подаче налоговой декларации каждый инвестор должен учесть ограничения на счету ИИС. Для ИИС-1 ограничение составляет 400 000 рублей, а для ИИС-2 – 15 000 000 рублей. В случае превышения этих лимитов налоговые вычеты не будут применяться.

Кроме того, налоговый вычет по ИИС может быть ограничен доходами, полученными от торговли различными типами ценных бумаг. Таким образом, если инвестор получил доход от продажи облигаций, которые не попадают под категорию признаваемых доходов, он может лишиться права на получение вычета.

Чтобы узнать, имеете ли право на налоговый вычет по ИИС и какую сумму вы сможете получить, воспользуйтесь электронной декларацией налоговой и финансовой службы или заполните декларацию в личном кабинете налоговой службы. Также вы можете обратиться к налоговому консультанту или вопросы по возврату налогов по ИИС.

| Тип ИИС | Максимальная сумма вычета в год | Ограничение на счету ИИС |

|---|---|---|

| ИИС-1 | 52 000 рублей | 400 000 рублей |

| ИИС-2 | 400 000 рублей | 15 000 000 рублей |

Как оформить ИИС и сделать первый взнос?

Индивидуальный инвестиционный счет (ИИС) представляет собой специальный счет, который позволяет вкладывать деньги в различные финансовые инструменты, такие как акции, облигации и другие ценные бумаги, с учетом налоговых льгот. Чтобы получить налоговый вычет по ИИС, вам нужно правильно оформить счет и сделать первый взнос.

Во-первых, необходимо выбрать банк или брокера, у которого вы хотите открыть ИИС. Проверьте, соответствует ли выбранное учреждение требованиям налогового законодательства и имеет ли необходимую лицензию.

Далее, вам следует оформить ИИС, предоставив документы, установленные банком или брокером. Обычно это паспорт, ИНН и документ, подтверждающий ваше место жительства. Также может потребоваться подписание нескольких договоров и соглашений с банком или брокером.

После успешного оформления ИИС вам необходимо выполнить первый взнос на счет. Вы можете внести деньги на ИИС как наличными, так и переводом со своего текущего счета в банке. Сумма первого взноса зависит от банка или брокера, обычно на сайте учреждения указаны соответствующие требования и ограничения.

Важно отметить, что на ИИС действуют определенные условия налогового вычета. В частности, для получения вычета необходимо подать налоговую декларацию о доходах, в которой указать сумму инвестиций и типы инвестиционных бумаг, которыми вы собираетесь торговать на ИИС. Также следует запомнить, что вычет по ИИС распространяется только на доходы, полученные на ИИС — если вы решили вывести деньги из счета, то налоговый вычет не применяется, и вы обязаны уплатить налог с прибыли, полученной на ИИС.

Если вы соответствуете всем условиям и требованиям, описанным выше, вы можете воспользоваться налоговым вычетом по ИИС. Отметим, что сумма вычета не может превышать доходы, полученные на ИИС. Вычет по ИИС позволяет существенно снизить налоговую нагрузку и получить финансовую выгоду.