Лизинговый автомобиль — это одна из форм аренды предметов лизинговым компаниям или банкам, когда лизингополучатель получает право на временное пользование автомобилем, но не становится его владельцем. В данной статье рассмотрим особенности бухгалтерского учета у лизингополучателя автомобиля.

Во-первых, по договору лизинга лизингополучатель обязуется выплачивать лизингодателю ежемесячные арендные платежи. Очень важно правильно оформить договор лизинга, указав в нем все условия, включая стоимость аренды и срок действия договора.

Для бухгалтерского учета лизингового автомобиля необходимо учесть следующие моменты. Во-первых, лизинговый автомобиль должен быть отнесен к основным средствам лизингополучателя и оценен его рыночной стоимостью. Во-вторых, сумма арендных платежей ежемесячно учитывается в бухгалтерии как расходы на аренду.

Одновременно с этим, лизингополучатель должен учитывать амортизационную стоимость автомобиля, рассчитанную согласно его сроку службы. Амортизация учитывается ежемесячно. Также необходимо отметить, что по окончанию срока действия договора лизингополучатель может выбрать выкуп автомобиля или вернуть его лизингодателю.

Особенности бухгалтерского учета у лизингополучателя: общая информация

При заключении договора лизинга лизингополучатель получает право на использование арендуемого имущества при определенных условиях. В зависимости от выбранного варианта договора лизинга, лизингополучатель может иметь право на выкуп имущества по окончанию срока лизинга.

Поступление платежей по договору лизинга производится пошаговая и зависит от условий договора. Лизингополучатель может сразу уплатить всю сумму лизингового платежа или разделить его на равные части на протяжении всего срока лизинга.

Признание расходов и начисленной амортизационной суммы

Расходы, связанные с лизингом, признаются лизингополучателем с момента получения имущества в балансовый учет. При этом начисленная амортизационная сумма учитывается согласно учетной политике организации.

Лизингополучатель также должен учесть расходы, связанные с переводом денежных средств на счет лизингодателя в качестве оплаты лизингового платежа. Данные расходы отражаются в бухгалтерском учете в качестве арендных платежей либо расходов на финансирование, в зависимости от целей и правовой основы сделки.

Учет авансовых платежей и зачете лизингового аванса

Если лизингополучатель внес авансовый платеж перед получением имущества в рамках лизинга, этот аванс учитывается на счете 83 «Авансовые платежи по полученным заказам».

При получении имущества по лизинговому договору аванс, внесенный лизингополучателем, учитывается в зачет лизингового аванса. Таким образом, общая сумма лизингового платежа уменьшается на сумму внесенного аванса.

Для правильного учета и отражения лизинговых операций в бухгалтерском учете необходимо внимательно изучить условия договора лизинга, провести все соответствующие расчеты и документально оформить признание расходов и операций с лизинговым имуществом.

Бухгалтерская запись аренды автомобиля в лизингополучателя

Бухгалтерский учет аренды автомобиля в лизингополучателя включает ряд специфических действий и документов. Обсуждение этих вопросов находится в зоне внимания бухгалтеров как организаций-лизингополучателей, так и лизингодателей.

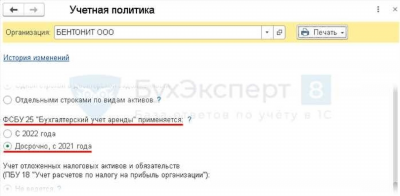

Лизингополучатель, получивший автомобиль в лизинг, обязан применять Федеральные стандарты бухгалтерского учета (ФСБУ) в составе своих бухгалтерских действий.

При оформлении лизингового договора в лизингополучателе возникает обязательство по выплате лизинговых платежей. Лизингополучатель должен признать обязательство на сумму стоимости аренды автомобиля (включая сумму неустойки при прекращении договора лизинга).

В бухгалтерском учете лизингополучатель должен применять методику пошагового признания расходов от лизинга. При этом сумма лизинговых платежей, производимых лизингополучателем, распределяется пропорционально срокам пользования автомобилем.

Как правило, договор лизинга предусматривает наличие аванса или разового платежа. Если аванс производится, то его сумма указывается в документе 83-ФСБУ как поступление на счет в финансовом балансе лизингополучателя. На основании этого документа производится начисление амортизации.

Расходы по лизингу фиксируются лизингополучателем в момент фактического поступления автомобиля. Эти расходы признаются в полном объеме в том месяце, когда произошло введение в эксплуатацию. В случае отсутствия готовности автомобиля для использования, основной расход немедленно списывается.

Федеральные стандарты бухгалтерского учета предусматривают два варианта признания НДС при лизинге автомобиля: по фактическому применению и по расчетному методу.

При фактическом применении НДС включается в состав профицита лизингополучателя. При расчетном методе НДС участвует в расчете стоимости автомобиля.

Амортизационная ставка определяется согласно политике бухгалтерского учета и указаниям в лизинговом договоре. Амортизация автомобиля производится лизингополучателем по частям, пропорционально сроку договора лизинга.

При выплате лизинговых платежей, лизингополучателем осуществляется зачет аванса на счет лизингодателю. При этом сумма аванса участвует в расчете суммы аренды автомобиля.

Возможен вариант с выкупом автомобиля по окончании срока аренды. В этом случае стоимость автомобиля полностью списывается с баланса лизингополучателя.

Таким образом, бухгалтерская запись аренды автомобиля в лизингополучателя включает в себя проведение ряда действий и документов в соответствии с Федеральными стандартами бухгалтерского учета. Основные моменты учета связаны с признанием обязательств по лизингу, пошаговым проведением расходов, учетом аванса и амортизацией автомобиля.

Особенности учета амортизационных выплат

При лизинговой сделке, лизингополучатель осуществляет выплаты в виде амортизационных платежей. Амортизационные платежи представляют собой часть основной стоимости предмета лизинга, которая списывается в равных долях на протяжении всего срока действия лизингового договора.

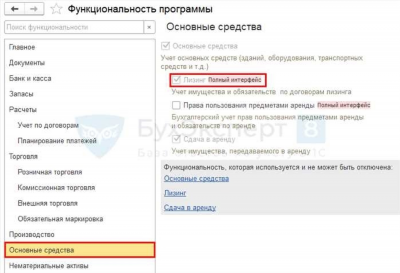

Учет амортизационных выплат производится в соответствии с бухгалтерскими правилами и организацией ведения учета. Обычно в компьютерных программах, таких как «1С», предусмотрены специальные механизмы для учета лизинговых операций.

Поступление амортизационного платежа

Поступление амортизационного платежа от лизингополучателя производится на расчетный счет лизингодавца на основании документа, например счет-фактуры. Для правоверных целей документ должен содержать все необходимые данные, такие как номер договора лизинга, дата платежа и стоимость амортизационного платежа.

При поступлении амортизационного платежа на счет лизингодавца, сумма платежа списывается с расчетного счета лизингополучателя и зачисляется на счет лизингодавца.

Амортизационные платежи в учете лизингополучателя

Амортизационные платежи составляют часть платежей, которые лизингополучатель должен осуществлять по лизинговому договору. В бухгалтерском учете лизингополучателя амортизационные платежи учитываются отдельно от других платежей по лизингу.

Примером учета амортизационного платежа может быть его запись в журнале операций и последующее списывание средств со счета лизингополучателя.

Выкуп лизингового объекта

До окончания срока лизинга лизингополучатель может выкупить лизинговый объект путем выплаты определенной суммы, называемой выкупной стоимостью. В бухгалтерском учете выкуп лизингового объекта также требует особого учета.

При выкупе лизингового объекта, выкупная стоимость списывается с расчетного счета лизингополучателя и зачисляется на счет лизингодавца.

Обсуждение учета амортизационных платежей и выкупа лизингового объекта в бухгалтерском учете лизингополучателя подразумевает настройку программного обеспечения, восстановление аудита и профессиональную подготовку бухгалтеров.

В целом, амортизационные выплаты требуют особого учета при лизинговых сделках. Расчетные и документальные процедуры должны быть правильно установлены и соблюдены, чтобы обеспечить соответствие учетных данных и законодательных требований.

Учет расходов на ремонт и обслуживание автомобиля

В рамках бухгалтерского учета лизингового автомобиля, лизингополучатель должен учесть расходы на ремонт и обслуживание автомобиля. Эти расходы могут возникать как в период лизингового использования автомобиля, так и при его возвращении Лизингодателю.

В соответствии с ФСБУ 15/20 «Учет расходов на ремонт и обслуживание», расходы на ремонт и обслуживание автомобиля учитываются по хозяйственной операции на предметах основных средств (лизинговый автомобиль является одним из таких предметов) или по хозяйственной операции на признакам состава активов для нужд хозяйственной деятельности.

Расходы на ремонт и обслуживание автомобиля могут быть списаны как в рамках ведения учета на основе ФСБУ, так и в рамках ведения упрощенного учета на основе приказа Минфина РФ от 29.07.1998 N 34н.

Учет расходов на ремонт и обслуживание автомобиля при применении ФСБУ

Согласно рекомендациям Минфина РФ, расходы на ремонт и обслуживание автомобиля учитываются в составе затрат на его выкуп. При этом, сумма расходов на ремонт и обслуживание должна быть отнесена на счет-фактуру приобретения автомобиля.

В случае если лизинг даёт право на выкуп автомобиля, то при его готовности к выкупу производится предоставление расчетного документа с указанием суммы расходов на его ремонт и обслуживание по договору лизинга.

Расходы на ремонт и обслуживание автомобиля можно списать как в полном объеме, так и частями, его списание производится в одинаковых долях в течение определенного периода времени.

В рамках учета расходов на ремонт и обслуживание автомобиля по ФСБУ можно применять такие методы учета, как:

- Списание себестоимости расходов на ремонт и обслуживание автомобиля на сумму авансового платежа, поступившего от Лизингополучателя;

- Применение положений пункта 12 приказа Минфина РФ от 29.07.1998 N 34н, которые позволяют списать расходы на ремонт и обслуживание автомобиля при готовности к выкупу.

Учет расходов на ремонт и обслуживание автомобиля при применении упрощенного учета

В рамках упрощенного учета расходы на ремонт и обслуживание автомобиля могут учитываться в составе прочих расходов организации.

Суммы расходов на ремонт и обслуживание автомобиля могут быть учтены на основании документа, подтверждающего факт оплаты таких расходов (например, на основе счетов-фактур). Одновременно расходы на ремонт и обслуживание автомобиля могут быть идентифицированы в качестве затрат по списанию основных средств на основе приказа Минфина РФ от 29.07.1998 N 34н.

Учет страховки и налоговых выплат

При учете страховки в рамках лизинговых операций, лизингополучателю следует учесть следующие особенности:

1. Учет страховки в бухгалтерии

1.1. Зачет страховки в стоимости лизинга

Лизингополучатель должен учесть страховку автомобиля как составляющую часть его стоимости и отразить это в бухгалтерском учете. Сумма страховки должна быть учтена как расход по лизингу и указана в соответствующих документах.

2. Учет налоговых выплат

2.1. НДС при страховании автомобиля

В случае страхования автомобиля, лизингополучатель обязан уплатить НДС на сумму страховки. Для этого необходимо получить счет-фактуру от страховой компании и учесть ее в бухгалтерии.

2.2. Налог на имущество и амортизационные отчисления

Владелец автомобиля, являющегося предметом лизинга, обязан платить налог на имущество и производить амортизационные отчисления по этому имуществу. Налог платится ежегодно, а амортизация производится ежемесячно. Эти суммы также должны быть учтены в бухгалтерии лизингополучателя.

Отчетность лизингополучателя по автомобилю

В первую очередь, необходимо учесть, что начисление ежемесячного лизингового платежа производится на основе данных, предоставленных лизингодателем. Эти данные могут быть указаны в лизинговом договоре или в дополнительных документах, связанных с предметом лизинга.

Для признания лизингового автомобиля как имущества лизингополучателя и расходом по бухгалтерии, необходимо пройти следующие шаги:

- Признание стоимости лизингового автомобиля, указанной в лизинговом договоре. Это может быть сумма выкупа автомобиля или сумма всех лизинговых платежей на протяжении срока договора.

- Признание ежемесячного лизингового платежа как расхода.

- Выкуп автомобиля в конце срока договора, если такая опция предусмотрена. В этом случае выкупная сумма должна быть признана как расход.

- Перечисление лизинговых платежей лизингодателю.

При настройке бухгалтерского учета для лизингополучателя необходимо применять указания ФСБУ похожие на указания, применяемые для учета аренды предметов лизинга. Например, сумма аванса, уплаченного лизингополучателем, может быть признана расходом лишь в том случае, если поступило соответствующее распоряжение авансом или счетом-фактурой.

В балансе лизингополучателя автомобиль должен быть отражен как имущество, а соответствующая сумма выкупа (если таковой есть) — как обязательства перед лизингодателем.

При формировании отчетности лизингополучателем о лизинговом автомобиле, необходимо предоставить документы, подтверждающие все проводки по данной операции. Такими документами могут быть счета-фактуры, договоры и другие.

Важным аспектом является также аудит отчетности лизингополучателя по автомобилю. Аудит проводится с целью проверки правильности отражения лизинговой операции в бухгалтерском учете, а также соответствия финансовой отчетности требованиям законодательства.

Таким образом, отчетность лизингополучателя по автомобилю является важной составляющей бухгалтерского учета и требует тщательного внимания к деталям и соответствию действующим нормам.