Социальные налоговые вычеты — это особый вид налогового облегчения, который позволяет сэкономить значительную сумму денег. Оформить такой вычет может каждый гражданин, кто совершает определенные расходы, установленные законодательством. При этом вычет может быть оформлен не только для себя, но и для членов семьи. Социальные налоговые вычеты позволяют получить часть уплаченных вами налогов обратно, а также сэкономить на определенных услугах и расходах.

Налоговые вычеты предоставляются государством в виде снижения суммы налога к оплате или возврата уже уплаченной суммы налога. В зависимости от вида вычета вы можете сэкономить на покупке жизненно необходимых товаров, медицинских услуг, обучении, страховании и других расходах.

Один из самых популярных видов социальных налоговых вычетов — вычет на обучение. На оплату обучения или подготовки квалифицированным услугам вы можете получить вычет в размере до 120 000 рублей в год, начиная с 2017 года. Также существуют специальные налоговые вычеты на лечение, покупку медикаментов, оформление независимой накопительной пенсии и другие расходы.

Для оформления налогового вычета вам понадобятся определенные документы и реквизиты. Например, для получения вычета на обучение необходимо предоставить договор с образовательной организацией, а для получения вычета на лечение — медицинское заключение о необходимости лечения. Все требования и документы, необходимые для получения вычетов, установлены законодательством Российской Федерации.

Что такое социальные налоговые вычеты?

Какие виды социальных налоговых вычетов существуют?

| Вид вычета | Описание | Какие расходы могут быть учтены |

|---|---|---|

| Вычет на обеспечение пенсионными накоплениями | Позволяет уменьшить сумму налога, которую должен уплатить налогоплательщик, и направить ее на пенсионное обеспечение. | При осуществлении дополнительных страховых взносов на пенсионное обеспечение, в том числе в пенсионные фонды, негосударственные пенсионные фонды. |

| Вычет на медицинские расходы | Позволяет компенсировать расходы на медицинские услуги, лекарства, медицинские изделия и медицинские услуги. | Расходы на оплату медицинских услуг, лекарств, медицинских изделий и услуги. |

| Вычет на обучение | Позволяет уменьшить сумму налога, чтобы оплатить обучение самому налогоплательщику или его детям. | Расходы на оплату обучения в учебных заведениях, а также на получение налогоплательщиком дополнительного образования. |

| Вычет на благотворительность | Позволяет уменьшить сумму налога, которую должен уплатить налогоплательщик, пожертвовав деньги на благотворительные цели. | Пожертвования некоммерческим организациям. |

Как получить социальные налоговые вычеты?

Для получения социальных налоговых вычетов необходимо оформить и предоставить определенный пакет документов в налоговую службу. В зависимости от вида вычета, будут требоваться различные документы, подтверждающие расходы и их оплату.

Для оформления налоговых вычетов на медицинские расходы и обучение, нужны счета и кассовые чеки, а также документы, подтверждающие статус образовательного учреждения или медицинской организации.

Для вычета на обеспечение пенсионными накоплениями требуется договор с негосударственным пенсионным фондом или пенсионным фондом.

В случаях, когда необходимо подтвердить пожертвования, документом является налоговый чек или договор с некоммерческой организацией.

Важно знать сроки оформления социальных налоговых вычетов. Обычно они составляют до конца финансового года, но есть и другие календарные сроки. Подробнее о всех сроках можно узнать на сайте налоговой службы.

Теперь, зная, что такое социальные налоговые вычеты и какие виды вычетов бывают, вы можете оформить необходимые документы и получить вычеты, которые будут полезны для вашего финансового обеспечения и социального обеспечения в будущем.

Определение и значение

В Российской Федерации граждане могут оформить различные виды социальных налоговых вычетов. Среди них:

1. Вычеты на детей

Граждане, имеющие детей, могут получить вычеты на их содержание. Данный вид вычетов предоставляется налогоплательщикам на каждого ребенка до достижения ими 18-летнего возраста или 24-летнего возраста, если ребенок обучается в учебном заведении.

2. Вычеты на обучение

Люди, занимающиеся образовательной или научной деятельностью, имеют право на налоговые вычеты на оплату обучения или науки каких-либо видов. Такой вычет позволяет снизить сумму налоговых платежей и получить дополнительные средства на образовательные цели.

Кроме того, существуют и другие виды социальных налоговых вычетов, которые могут быть предоставлены гражданам при наличии соответствующих условий и необходимых документов. Например:

| Страхование жизни | Покупку медицинских услуг и лекарств |

| Благотворительность | Оплату трудовой деятельности |

| Специальный налоговый вычет за оценку недвижимости | Отчисления на накопительную пенсию |

| Получение услуг в организациях социальной помощи | Расходы на спортивные мероприятия и фитнес |

Чтобы оформить социальные налоговые вычеты, налогоплательщику необходимо предоставить соответствующие документы и заполнить специальную налоговую декларацию. Однако стоит учесть, что размер и условия вычетов могут меняться с годом, поэтому рекомендуется быть внимательным и вовремя ознакомиться с актуальными правилами и требованиями регулярного обновления.

Виды социальных налоговых вычетов

Система социальных налоговых вычетов предоставляет возможность налогоплательщикам получить определенные льготы, освобождая от уплаты налога на определенную сумму расходов. Через использование социальных налоговых вычетов можно существенно снизить налоговую нагрузку и получить финансовую поддержку в различных сферах жизни.

Вычет на детей

Один из видов социальных налоговых вычетов предоставляется родителям и опекунам независимо от их доходов и включается в сумму налогового вычета на каждого ребенка. Сумма вычета зависит от количества детей, исчисляется величиной 3000 рублей в месяц на каждого ребенка.

Вычеты на обучение

Вычеты на обучение предназначены для компенсации расходов на получение образования. Вид вычета и его размер зависит от определенных условий, в том числе от статуса обучающегося и вида образовательного учреждения. Вычет предоставляется в размере не более 120 000 рублей в год.

Вычеты на медицинские расходы

Особый вид социальных налоговых вычетов предоставляется налогоплательщикам для компенсации расходов на лечение и приобретение медикаментов. Вычет предоставляется в размере фактически понесенных расходов, которые подтверждаются соответствующими документами.

Вычеты на благотворительность

Граждане, осуществляющие благотворительные взносы на определенные цели, могут получить вычет по налогу на доходы физических лиц в сумме 25% от суммы сделанных пожертвований. Для получения вычета необходимо предоставить соответствующие документы и реквизиты получателя.

Вычеты на недвижимость

Социальные налоговые вычеты на недвижимость распространяются в случаях приобретения, приватизации или строительства жилого помещения. Размер вычета зависит от суммы расходов, а также от налогового года и дохода налогоплательщика.

Вычеты на страхование жизни

Вычеты на страхование жизни предоставляются налогоплательщикам при заключении договоров страхования жизни. Сумма вычета зависит от страховой суммы и квалификации страхователя. Размер вычета составляет до 13% от суммы страхового взноса.

Вычеты на спорт и физическую культуру

Налогоплательщики, занимающиеся спортом и физической культурой, имеют право на получение социального налогового вычета на покупку или услуги в сфере спорта. Вычет составляет 50% от суммы фактически понесенных расходов на оплату услуг в спортивных организациях.

Вычеты на оплату обучения

Чтобы получить вычеты на оплату обучения, необходимо соответствовать определенным условиям. В первую очередь, это касается социального статуса налогоплательщика или членов его семьи. Вычеты на оплату обучения могут предоставляться детям студентов, низким доходам, инвалидам, сиротам и другим социальным категориям. Кроме того, вычеты могут быть предоставлены налогоплательщикам, у которых есть дети, учащиеся в организациях образования аналогичных системе образования.

Оценка социального статуса налогоплательщика и его право на получение социальных вычетов осуществляется через органы налоговой службы или другие независимые организации, которые осуществляют подобную деятельность.

Если у налогоплательщика возникает необходимость получить вычеты на оплату обучения, он должен будет предоставить накопительную налоговую декларацию по итогам налогового года, предшествующего году, в котором будет оформляться право на получение вычетов. Кроме того, могут потребоваться дополнительные документы, подтверждающие статус налогоплательщика и его право на получение социальных вычетов.

Часть расходов на обучение может быть учтена в виде налоговых вычетов и предоставляться в виде отчислений на обучение.

Оформление вычетов на оплату обучения может проходить как самостоятельно налогоплательщиком, так и через организации, оказывающие услуги по налоговому обслуживанию. Необходимые документы для получения вычетов на оплату обучения зависят от каждого конкретного случая, но обычно это включает в себя документы, подтверждающие образовательную программу, а также информацию о размере и форме оплаты обучения.

Вычеты на лечение

Чтобы оформить вычет на лечение, необходимо предоставить документы, подтверждающие факт получения медицинских услуг или покупки лекарственных препаратов. Как правило, в качестве документов принимаются счета и квитанции от медицинских учреждений или аптек. Размер вычета зависит от суммы расходов на лечение и устанавливается органами налоговой службы.

Вычеты на лечение также могут быть оформлены как налоговые вычеты на лекарства, так и налоговые вычеты на медицинские услуги. Кроме того, в некоторых случаях можно получить компенсацию за накопительную часть трудовой и пенсионного страхования, если они были потрачены на лечение.

Оформление вычета на лечение может быть проведено самостоятельно или с помощью специальных агентств. Чтобы оформить вычет, необходимо знать, какие документы и в каком виде нужно предоставить в налоговые органы. Также необходимо помнить о календарных сроках, в которые возможно оформление вычета.

Вычет на лечение является одним из видов социальных налоговых вычетов, которые устанавливаются государством в помощь гражданам. Получение такого вычета позволяет сэкономить значительную сумму налоговых платежей и снизить финансовую нагрузку на семейный бюджет. Вычет на лечение может быть оформлен как фитнес-вычет, если он был потрачен на занятия спортом в специальном учреждении. В таком случае вычет распространяется на сумму фитнес-занятий, которая не может превышать определенную сумму, установленную федеральным законодательством.

Кто может получить вычет на лечение? Право на получение вычета имеют граждане Российской Федерации, в том числе пенсионеры и инвалиды. Для этого необходимо предоставить документы, подтверждающие факт расходов на медицинское обслуживание. Вычет на лечение не оформляется для граждан, у которых нет налоговых обязательств, в том числе безработных и студентов.

Вычет на лечение является одним из способов получить социальные налоговые вычеты. В случае, если в семье есть дети, размер вычета может быть увеличен. Также государство предоставляет дополнительные возможности для получения вычета на лечение в виде налогового кредита, который может быть использован на оплату медицинских услуг и лекарственных препаратов.

Вычет на лечение может быть оформлен в течение года. Однако, чтобы воспользоваться таким вычетом в налоговом году, необходимо провести оформление в установленные сроки. Необходимо иметь в виду, что вычеты на лечение имеют свои особенности в зависимости от случая, поэтому перед оформлением следует ознакомиться с требованиями и условиями установленного порядка получения вычетов.

Вычеты на благотворительные взносы

Благотворительность есть один из видов социальных налоговых вычетов. Вычеты предоставляются гражданам Российской Федерации в целях стимулирования общественно полезной деятельности и поддержки различных благотворительных организаций.

Для получения вычета на благотворительные взносы нужно учитывать следующие условия:

- Лицо, имеющее право на вычет, должно быть налоговым резидентом Российской Федерации.

- Вычет может быть оформлен на израсходованные суммы благотворительных взносов в размере не более 25% годового дохода налогоплательщика.

- Сумма вычета на благотворительные взносы должна быть не менее 1% годового дохода.

- Вычет можно получить через налоговую декларацию или через работодателя.

- Необходимые документы для получения вычета на благотворительные взносы включают в себя квитанции или иные подтверждающие документы, выданные благотворительными организациями.

Вычеты на благотворительные взносы могут быть получены в следующих случаях:

- Пожертвования на уставные цели благотворительных организаций и учреждений, зарегистрированных в Российской Федерации.

- Пожертвования в фонды государственной социальной поддержки населения и организаций социального обслуживания населения, утвержденных органами исполнительной власти субъектов Российской Федерации.

- Пожертвования на уставные цели благотворительных организаций, зарегистрированных за пределами Российской Федерации, при условии, что такая организация имеет соответствующую регистрацию в установленном порядке.

- Пожертвования на благотворительные цели специального назначения, определенные законодательством Российской Федерации.

- Пожертвования на благотворительные программы, осуществляемые органами исполнительной власти субъектов Российской Федерации.

Вычеты на благотворительные взносы могут быть получены не только физическими лицами, но и индивидуальными предпринимателями, а также юридическими лицами в некоторых случаях.

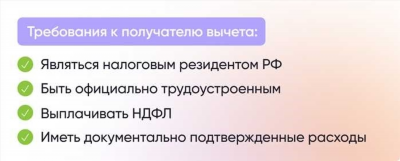

Условия получения социальных налоговых вычетов

1. Стандартные вычеты по страхованию жизни и пенсионному страхованию

Один из видов налоговых вычетов – это стандартные вычеты по страхованию жизни и пенсионному страхованию. Если у вас есть договор страхования жизни или негосударственная пенсионная программы, вы можете получить вычеты до 2% от вашей трудовой заработной платы.

2. Вычеты на лечение, медикаменты и услуги социального назначения

Виды налоговых вычетов, связанные с лечением, медикаментами и услугами социального назначения, позволяют получить вычеты в размере более 52 000 рублей. Для получения таких вычетов необходимо предоставить реквизиты оказанных услуг и расходов на приобретение медицинских препаратов.

3. Вычеты на благотворительность и спортивные деятельности

Социальные налоговые вычеты также предусмотрены для благотворительных взносов и расходов, связанных с спортивными мероприятиями и занятиями фитнесом. Если вы совершаете благотворительные пожертвования или возмещаете расходы на спортивную деятельность, вы можете получить налоговый вычет. Размер вычетов зависит от суммы пожертвований и расходов.

4. Вычеты на обучение и занятия квалификацией

Если вы оплачиваете обучение или проходите курсы повышения квалификации, вы также можете получить социальный налоговый вычет. Размер вычета зависит от суммы затрат на обучение и соответствующих документов.

Необходимые документы и оформление

Для получения социальных налоговых вычетов необходимо предоставить ряд документов. В зависимости от вида вычета могут потребоваться следующие документы:

- квалификационные документы (независимая оценка квалификации)

- документы о пенсии и страховании (пенсионное удостоверение, договоры страхования и т.д.)

- документы о расходах (расходы на лечение, медикаменты, услуги социального назначения, благотворительные пожертвования)

- документы о затратах на обучение и курсы повышения квалификации

Оформление налоговых вычетов может проходить самостоятельно или с помощью специалистов. В зависимости от сложности оформления, вам может понадобиться консультация со специалистами по налоговому праву.