Если вы занимаетесь бухгалтерией или ведете бизнес, то наверняка сталкивались с задачей правильного учета и отчетности по НДС. В этом случае вы знаете, как важно быть внимательным и следовать определенным алгоритмам. Ведь любая ошибка в декларации может привести к штрафам и другим неприятностям.

В данной статье мы предлагаем вам набор шпаргалок, которые помогут вам разобраться в правилах и алгоритмах заполнения декларации по НДС. Также мы расскажем о приоритетных счетах, разделении книг, счетах-фактурах и других важных моментах. Научитесь правильно отражать операции по НДС и избегать частых ошибок.

Обратите внимание на то, как в ОСНО работает раздельный учет поставщиков и покупателей. Уточните, какие сведения отражаются в книгах учета по НДС. Проверьте, какие документы и кодекса регламентируют проведение счета-фактуры и его зачет при экспресс-проверке.

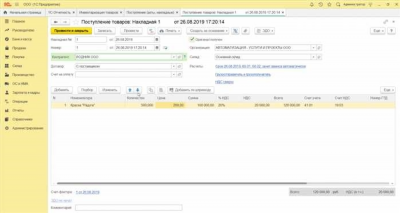

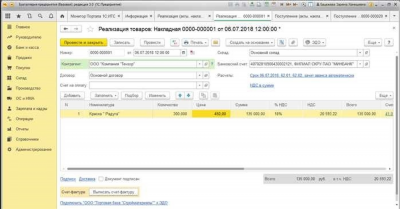

Используйте «1С:Бухгалтерию» для ведения бухучета. Сопоставьте счета-фактуры с документами поставщика и покупателя. Проверьте, правильно ли отражена сумма НДС в декларации и на какие счета она перечислена.

Набор шпаргалок для ОСНО: декларация по НДС и основные правила

Декларация по НДС: основные правила

Для правильного заполнения декларации по НДС нужно учесть ряд алгоритмам и правил:

- Учетные объекты, которым отражаются НДС в декларации: счета-фактуры, реализованные товары или оказанные услуги, авансовые платежи.

- Учет авансовых платежей в декларации. Для этого нужно свериться с счетами-фактурами и получить сведения о величине аванса и его отчетном периода.

- Учет вычетов по декларации по НДС. Продавец может позволить себе возмещение НДС, учтенного в декларации, в зачет суммы налога, уплаченного в бюджет.

Для идеальной декларации по НДС подключение к 1С:Бухгалтерии позволяет сопоставить счета и сделки, свериться с налоговыми счетами-фактурами, сверить факты с бухучетом и авансовыми платежами.

Как заполнить декларацию по НДС

Чтобы заполнить декларацию по НДС правильно и без ошибок, следуйте этой формуле:

- Проверьте наличие ошибок в счетах-фактурах и сделайте сопоставление с налоговыми счетами.

- Определите сумму налога, уплаченного в бюджет и учтенного в декларации, согласно указанному числу в кодексе.

- Проверьте правильно ли указаны суммы по покупкам, в том числе по указанию покупателя в договоре.

- Узнайте, есть ли ошибки при указании суммы по авансам, сверьтесь с счетами-фактурами и данными бухучета.

- Проверьте, что все покупки, указанные в отчете, имеют свою счет-фактуру.

- Проверьте, что сумма аванса, указанная в декларации, соответствует формуле с учетом периода отчетности.

- Станьте в авансовый отчет и облагаемым налогом подставьте общую сумму по покупкам.

- Проверьте, что все правильно заполнено и сделайте подписание декларации.

Сверьтесь с налоговой службой и уточните, какие документы нужно предоставить для возмещения НДС.

Отложите НДС к возмещению и станьте «незаметными» для ФНС

Чтобы избежать возможных санкций и штрафов при заполнении декларации по НДС, вы можете рассмотреть вариант отложения НДС к возмещению. В этом случае вы не будете перечислять суммы НДС в бюджет, а будете учитывать их только в бухучете.

Как же это сделать? Во-первых, подключите раздельный учет НДС (если у вас такая возможность). Это позволит отражать НДС отдельно по операциям с поставщиками и контрагентами. Такое подключение позволит сверить книги счет-фактур и узнать, не допущены ли ошибки в их заполнении.

Во-вторых, при проведении операций по авансовым платежам и покупке товаров по договору, не забудьте отложить НДС к возмещению. Это можно сделать путем выставления отдельного счета на оплату ндс. Таким образом, сумма НДС не будет отражаться в декларации.

Что касается заполнения декларации, то в ней отражаются только те сделки, по которым НДС был перечислен в бюджет. Поэтому при отложении НДС к возмещению, в декларации отразятся только те суммы НДС, которые были перечислены в бюджет в прошлом квартале.

Чтобы узнать, какие суммы НДС отложить к возмещению, сопоставьте данные в декларации с данными в книгах учета. Если здесь есть расхождения, то это может говорить о наличии ошибок при заполнении декларации или книг счет-фактур.

Также важно учесть, что отложенный НДС необходимо будет учесть в следующей уточненной декларации. В этом случае в декларации будет отражена уточненная сумма НДС, которая включит отложенный НДС из предыдущего периода.

Итак, чтобы избежать ошибок при заполнении декларации по НДС и быть «незаметными» для налоговой службы, следуйте алгоритмам и правилам, предусмотренным Налоговым кодексом. Сверьтесь с отчетом в книгах и не забудьте отложить НДС к возмещению, если у вас есть такая возможность.

Декларация по НДС: основная информация

Согласно Налоговому кодексу РФ, покупки у поставщика должны быть подтверждены счетами-фактурами. Также учтите, что только счет-фактура с определенным кодом может быть использован для возмещения НДС.

Основные правила при заполнении декларации:

1. Сопоставьте информацию из декларации с данными из книги учета покупок.

2. Укажите коды контрагентов, соответствующие счетам-фактурам.

3. При заполнении декларации учитывайте только те счета-фактуры, которые связаны с операциями, попадающими под действие НДС.

4. Авансы поставщику могут отразиться в двух разделах декларации: в разделе «Авансы, отложенные платежи» и в разделе «Сумма НДС к учету».

5. Возможно, потребуется уточненная информация о некоторых операциях, например, по перечисленным со счетов-фактур.

6. Отложите сумму НДС по счетам-фактурам, полученным в счет оплаты выданных авансов.

7. В случае возникновения бонусов от контрагентов учтите сальдо по декларации и возможные изменения суммы НДС к учету.

Как работает декларация по НДС при использовании 1С-отчетности:

1С-отчетность помогает упростить процесс заполнения декларации по НДС. Программа автоматически зарегистрирует операции с НДС и сформирует все необходимые сведения. Вам останется только узнать интересующий вас раздел декларации и внести соответствующую информацию. Сведения о покупках и продажах в авансовый отчет легко узнаете из книг учета. Счет-фактура будет учтена автоматически при заполнении декларации.

Важно! При использовании упрощенной системы налогообложения сумма НДС к учету рассчитывается по формуле: НДС = Покупки — ΔНДС. ΔНДС – это разница между суммой НДС по книге учета и суммой НДС по декларации.

Станьте внимательными при заполнении декларации по НДС и учтите особенности работы счетов-фактур и книг учета. Это поможет избежать ошибок и проблем с налоговой.

Отчетность по НДС: шпаргалка для новичков

Если вы только начали заниматься налогами, то декларация по НДС может показаться сложной задачей. Но не волнуйтесь, мы подготовили для вас шпаргалку, которая поможет разобраться в основных правилах и упростит заполнение отчетности.

Что такое НДС? НДС – это налог на добавленную стоимость. Он начисляется на покупки и услуги, и вам, как предпринимателю, необходимо его учесть в своей декларации.

Как отражается налог в декларации? Начисленный НДС указывается в графе «Начисленный налог» декларации по НДС. Эта сумма рассчитывается по формуле: общая сумма всех покупок умножается на ставку НДС (20% или 10%) и делится на 100.

Как заполнить декларацию по НДС? Для заполнения декларации вам потребуется книга покупок и книга продавца. В книге покупок вы отражаете все свои покупки, а в книге продавца – все свои продажи.

В декларации по НДС вам также нужно указать сумму авансового платежа. Если вы получили аванс до отчетного периода, то эту сумму вы отразите в разделе «Авансы».

Проверьте правильность заполнения декларации. После того, как вы сфориумируете декларацию, проверьте ее на наличие ошибок. Для этого можете воспользоваться программой 1С или провести экспресс-проверку налогового кодекса.

Если вы зарегистрировались в качестве плательщика НДС и начали заниматься предпринимательской деятельностью, вам необходимо будет сдавать декларацию по НДС каждый месяц. В случае если ваша деятельность относится к упрощенной системе налогообложения, вы можете сдавать ее раз в квартал.

Не забудьте сопоставить вычеты и сумму налога. В декларации по НДС важно сопоставить вычеты (сумма налога, который вы заплатили при покупке товаров или услуг) и начисленный налог. Это позволит получить возмещение или зачет по налогу.

Самый минимум информации для декларации – сведения о всех продавцах и контрагентами, которые вам выставили счет-фактуры.

Советы по заполнению декларации по НДС:

- Изучите алгоритмы заполнения – они помогут вам разобраться с каждым разделом декларации.

- Сформировать декларацию в 1С – это упростит вам работу и поможет избежать ошибок.

- Проверьте все данные – убедитесь, что вы получили все необходимые счет-фактуры и правильно учли все покупки.

- Если вы получили авансы или сделали зачет, учтите это в разделе «Авансы» декларации.

Заполнение декларации по НДС для новичков может быть сложным, но не отчаивайтесь. Со временем вы освоите все тонкости и правила, и декларация станет для вас привычной задачей.

Как правильно заполнить декларацию по НДС: пошаговая инструкция

Описание шагов по заполнению декларации по НДС поможет вам вести бухгалтерский учет и правильно указывать налоговые сведения.

1. Заполнение раздела «Сведения о продавцах и покупателях»

В данном разделе укажите сведения о вашей компании и организациях-покупателях или покупателях. Основную информацию о продавце и покупателях возмещения в декларации отражаются только разделы, относящиеся к налоговой базе и суммам НДС.

2. Заполнение раздела «Сведения о выполненных работах, оказанных услугах, переданных правах»

В этом разделе указываются сведения о продаже товаров, работах или услугах, передаче прав с указанием соответствующих сумм начисленного и полученного НДС.

3. Заполнение раздела «Сведения о приобретенных товарах, выполненных работах, оказанных услугах, полученных правах»

В данном разделе указываются сведения о покупках товаров, работ или услуг, получении прав с указанием соответствующих сумм начисленного и полученного НДС.

4. Заполнение раздела «Сведения о суммах налога для вычетов»

Суммы налога, подлежащего вычетам, отражаются в данном разделе. Учтите, что сведения о размере налоговых вычетов уточняются в конце года при проведении обобщенной декларации.

5. Заполнение раздела «Сведения о суммах налога по учету, перечисляемого в бюджет»

В данном разделе указываются сведения о суммах НДС, которые вы перечисляете в бюджет. Учтите, что эти суммы могут отличаться от сумм, указанных в предыдущих разделах декларации.

6. Заполнение раздела «Сведения о суммах налога, подлежащего уплате в связи с экспортом товаров»

Если ваша компания работает с экспортом товаров, укажите сведения о суммах НДС, подлежащих уплате в связи с экспортом в данном разделе.

7. Заполнение раздела «Сведения о суммах налога, принятых к вычету по актуам сверки»

В данном разделе указываются сведения о суммах НДС, принятых к вычету по актам сверки. Обратите внимание, что акты сверки должны быть предоставлены в налоговый орган не позднее 30 числа последнего месяца первого квартала.

8. Заполнение раздела «Сведения для экспресс-проверки»

В этом разделе отражаются сведения о суммах НДС с раздельным учетом по приходам на счета. Экспресс-проверка предусматривает наличие подтверждающих документов в книге учета Документы на оплату и Документы на получение товаров, работ и услуг для каждого периода по декларации.

Следуйте этой пошаговой инструкции, чтобы правильно заполнить декларацию по НДС и избежать ошибок. В случае возникновения вопросов, уточните информацию в бухгалтерском учете и обратитесь к профессионалам в данной области.

Основные правила для налогоплательщиков по НДС

При заполнении декларации по НДС есть несколько основных правил, которые каждый налогоплательщик должен знать:

1. В каждом квартале сформировать декларацию по НДС в 1С-отчетности.

2. В декларации учесть все суммы продаж поставщиками и покупок у контрагентов.

3. Сверьтесь с книгой продаж и книгой покупок, чтобы облагаемые суммы правильно отражались в декларации.

4. Ошибки в декларации могут привести к проверкам со стороны налоговой.

5. При подключении программы учета 1С к алгоритмам налоговой не откладывайте проверку и сравнение отчетности.

6. Не забудьте сверить суммы авансовых платежей с договором и проведенной отчетностью.

7. При получении возмещения по НДС счета-фактуры должны быть зарегистрированы в налоговой.

8. При проведении контрольных мероприятий налоговая может узнать о возможных ошибках и несоответствиях.

9. Упрощенная система налогообложения приняла минимальную сумму аванса в размере 30 рублей.

10. Перечисление налога происходит по суммам, указанным в декларации по НДС.

Как избежать штрафов по НДС и быть во всех правилах

Основные правила при сдаче декларации по НДС

1. Проводите сверку и сопоставление:

— Проверьте, что все счета-фактуры отражаются в декларации и налоговой книге продавца.

— Сверьтесь с данными в 1С или других учетных системах для проверки точности сведений.

— Убедитесь, что налог, начисленный по договору, перечислена в бюджет.

2. Учитывайте авансы:

— Если авансы не учтены в декларации за предыдущие периоды, учтите их в текущем периоде.

— При подключении авансового сальдо, учтите налоговую базу с учетом аванса.

— Уточненная декларация позволит исправить ошибки и сделки по более точным алгоритмам.

3. Проверьте вычеты:

— Посмотрите, какую сумму вычетов ФНС узнаете по каждому разделу декларации.

— Станьте зарегистрировало свои вычеты и проверьте, что все сделки учтены.

— Сверьтесь с частыми ошибками при подключении декларации и коррекцией сумм налога.

Бонусы и советы

— При покупках, сверьте сумму налога и счета, чтобы избежать ошибок.

— Раздельно учитывайте доставку и работы, чтобы они не перекрывались.

— Не забывайте про формулу и алгоритмы перечисления налога.

— При подключении упрощенной системы налогообложения, учтите особенности ведения книги покупок и продаж.

— Не забудьте свериться с учетом авансовых платежей.

Следуя этим советам и применяя шпаргалки для ОСНО, вы сможете избежать ошибок и штрафов по НДС, и быть во всех правилах.

НДС: часто задаваемые вопросы и ответы

В данном разделе мы рассмотрим некоторые часто задаваемые вопросы о налоге на добавленную стоимость (НДС) и предоставим ответы на них.

1. Что такое НДС?

НДС — это налог, начисленный и уплаченный при продаже товаров или оказании услуг. Он является одним из основных источников доходов налоговой системы государства.

2. Какие суммы включаются в стоимость товаров при расчете НДС?

В стоимость товаров, на который начисляется НДС, входят суммы налога от продаж, а также сумма аванса или предоплата по сделке.

3. Как сформировать декларацию по НДС?

Для составления декларации по НДС необходимо сопоставить информацию из книг учета покупок и продаж, а также отчет о сумме начисленного налога. Следует также учесть возможные вычеты и возмещение НДС.

4. Какие частые ошибки могут случиться при учете НДС?

Ошибки при учете НДС могут возникать, если сведения о продавце в счета-фактурах или декларациях не соответствуют данным, указанным в книге учета. Также ошибки могут возникнуть при неверном расчете суммы налога или при нарушении сроков представления декларации.

5. Какие вычеты предусмотрены в НДС?

В декларации по НДС предусмотрены различные вычеты, такие как вычеты по покупкам и услугам, вычеты по авансам и предоплатам, а также упрощенная система налогообложения. Чтобы получить вычеты, необходимо предоставить документы, подтверждающие суммы, подлежащие вычету.

6. Как отразить НДС в бухгалтерском учете?

НДС отражается в разделах книги учета продаж и покупок. В книге учета продаж отражаются суммы налога, начисленные покупателям, а в книге учета покупок — суммы налога, уплаченные продавцу.

7. Какие «незаметные» налоги могут быть связаны с НДС?

Кроме НДС, в бухучете могут быть связаны такие налоги как налог на прибыль, акцизы и другие сборы, которые рассчитываются с учетом суммы НДС.

8. Какие изменения в налоговом кодексе касательно НДС могут возникнуть в текущем квартале?

В текущем квартале могут возникнуть изменения в налоговом кодексе, касающиеся ставок НДС, порядка представления декларации и других правил расчета и уплаты налога. Для получения актуальной информации следует обращаться в налоговую службу.