Декларация УСН (упрощенная система налогообложения) – это официальный документ, который должны подготовить и подписать индивидуальные предприниматели (ИП). Заполнение и сдача этой декларации является одним из основных обязательств ИП перед налоговыми органами. Правильное заполнение декларации важно, чтобы избежать недоплаты налогов и сборов, а также штрафов за ошибки в отчетности. В этой статье будет описано, как заполнять декларацию УСН для ИП на «Доходах» в периоде отчетности за год.

Декларация УСН состоит из нескольких разделов и строк, где указываются различные налоги и сборы. Основная часть декларации – это раздел 2, в котором заполняются сведения о едином налоге на вмененный доход (ЕНВД). Этот налог уменьшает сумму налогооблагаемых доходов ИП на основании определенных критериев, таких, как ОКВЭД, договора субподряда, торговыми счетами и др. В строке 211 декларации указывается сумма налога, который ИП уплатил в соответствующий отчетный период.

Новая декларация УСН на «Доходах» для ИП в 2022 году упрощает заполнение и сокращает количество ошибок. Например, в семестре 6 «Доходы, полученные в торговой и материально-производственной деятельности», можно заполнить только один лист договора, где указывается сумма доходов от продажи товаров или услуг. В предыдущих версиях декларации требовалось заполнять несколько листов для разных видов доходов.

Как правильно заполнить декларацию УСН для ИП на «Доходах»

1. Заполняем раздел «Информация об ИП»

- Указываем свой ОКВЭД (Общероссийский классификатор видов экономической деятельности), соответствующий вашей деятельности.

- Вносим код единого налога по «Доходам» (также известный как код УСН).

- Указываем сумму дохода за отчетный период.

2. Оформляем раздел «Сумма налога и сбора»

- В строке «212» указываем сумму налога по УСН, который уменьшает общую сумму сбора.

- Если есть договор с трудовым налоговым агентом, копию договора можно приложить к декларации.

3. Заполняем раздел «Отчетность по УСН»

- Указываем период отчетности по УСН (например, 2022 год).

- В строке «6» указываем сумму налога, подлежащую уплате в бюджет.

- В строке «11» указываем сумму взносов на обязательное социальное страхование.

4. Заверяем декларацию

- Подписывайте и датируйте декларацию в соответствующих местах.

- Можно также заверить декларацию печатью ИП.

Обратите внимание: полностью заполнять декларацию УСН для ИП на «Доходах» можно на основании ответов на вопросы документа.

В случае возникновения вопросов или недоплаты налога, обратитесь в налоговую службу для консультации. Они помогут вам разобраться в сложных ситуациях.

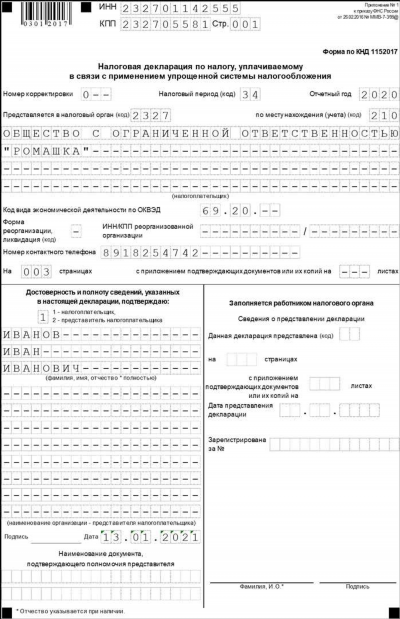

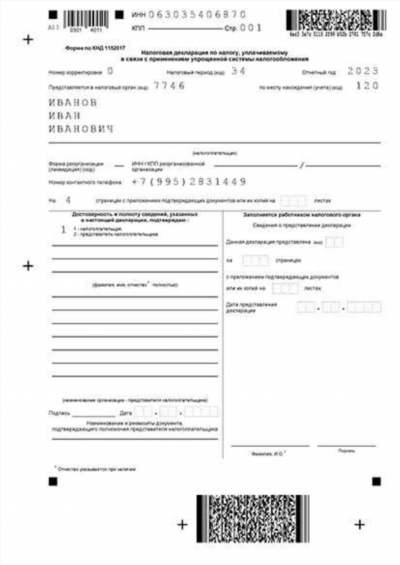

Декларация по УСН: пример заполнения

Декларация по упрощенной системе налогообложения (УСН) представляет собой важный документ для индивидуальных предпринимателей (ИП) на «Доходах». В этом разделе мы приведем пример заполнения декларации по УСН для ИП и рассмотрим основные моменты этого процесса.

1. Титульный лист

Первым листом декларации должен быть титульный лист, в котором указывается код и наименование субъекта управления налогами. Также необходимо указать налоговый период, за который подается декларация (например, 2022 год), и форму УСН, которую вы используете.

2. Раздел «Доходы»

Раздел «Доходы» является основным для заполнения декларации по УСН. В этом разделе указывается сумма доходов, полученных ИП в налоговом периоде. Сумму доходов следует разбить на категории в соответствии с видами деятельности, указанными в ОКВЭД.

Пример заполнения:

- В строке 211 указывается сумма доходов, полученных от торгового бизнеса.

- В строке 212 указывается сумма доходов, полученных от сдачи имущества в аренду.

3. Раздел «Расчет налога и взносов»

В разделе «Расчет налога и взносов» указывается сумма налога и взносов, которые ИП обязан уплатить. В этом разделе можно уменьшить общую сумму налога или полностью освободиться от оплаты на основании договора с государством для сбора определенной суммы декларации.

4. Дополнительные разделы

В декларации по УСН для ИП есть также дополнительные разделы, которые могут быть заполнены в зависимости от особенностей вашей деятельности. Например, в разделе «Сведения о дополнительной доходности» можно указать сумму доходов от трудового договора или торговым представителем.

Пример заполнения:

- В строке 6 указывается сумма доходов от трудового договора или работы по гражданскому договору.

5. Завершающий лист

Завершающим листом декларации служит последнее страница, на которой следует указать сумму налога и взносов, которую вы должны уплатить. В этом разделе также подписывается ИП и ставится печать (если есть).

Кроме того, рекомендуется прикрепить копию паспорта ИП или другого идентификационного документа.

Эта статья приведена в качестве примера заполнения декларации по УСН для ИП на «Доходах». Помните, что каждая декларация должна быть подготовлена в соответствии с вашей конкретной ситуацией, и лучше всего обратиться к бухгалтеру или специалисту по налогообложению для получения точной информации и консультации.

Как уменьшить налог на сумму взносов

Ваш налог на сумму взносов может быть уменьшен за срок, указанный в декларации УСН. Для этого необходимо правильно заполнить соответствующие строки декларации:

Раздел 1, «Доходы»:

Строка 211 «Доходы от иной предпринимательской деятельности (указывать вид деятельности, оквэд, код, субъекты)» — в данной строке следует указывать сумму доходов, полученных от осуществления иной предпринимательской деятельности. Если у вас есть дополнительные доходы от этой деятельности, можно указать их отдельно в новой строке.

Строка 212 «Доходы, не подлежащие налогообложению» — в эту строку следует указывать сумму доходов, которая не облагается налогом, например, доходы от пенсионного фонда или взносов на трудового договора.

Раздел 2, «Расходы»:

Строки 6 «Взносы» — в эти строки следует указывать суммы взносов, которые вы уплатили на социальные нужды в течение года.

При заполнении декларации УСН рекомендуется использовать коды, указанные в форме декларации, чтобы избежать недоплаты или неправильного расчета налога.

В случае наличия объектов налогообложения, отличных от деятельности, указанной в декларации, можно также указать их в разделе 1 или 2, в зависимости от их вида.

Декларацию УСН следует заполнять в соответствии с материалами ответов на последнее заполнение декларации и комментариев к декларации, которые могут быть подготовлены налоговой.

После заполнения декларации она должна быть заверена в соответствующем порядке, а документы, подтверждающие информацию, указанную в декларации, необходимо сохранять на протяжении срока, указанного в законе.

Взносы на социальные нужды являются одним из способов уменьшения налога по УСН, поэтому важно правильно заполнить декларацию и указать все соответствующие взносы, чтобы избежать недоплаты или неправильного расчета налога.

Заполняем раздел 11

В данном разделе декларации УСН для ИП на «Доходах» необходимо указать сумму единого налога, который уменьшается в результате ответа на вопросы в строках 211 и 212. Также в разделе 11 указывается сумма налога, подлежащая уплате, и сумма взносов на единый налог, которые субъекты малого предпринимательства могут уменьшить с основанием на документы, подтверждающие определенные расходы.

Для заполнения раздела 11 следует выполнить следующие шаги:

- В первую очередь, необходимо заполнить титульный лист декларации, указав основные данные и период сдачи отчетности.

- На титульном листе должна быть указана также торговый налоговый орган и причина отменить строку «ЕФС-1».

- В строке 6 титульного листа следует указать ОКВЭД, который соответствует виду деятельности ИП.

- Далее необходимо заполнить раздел 11 декларации, учитывая следующие особенности заполнения:

- В строке 211 указывается сумма налога, подлежащая уплате, без учета взносов.

- В строке 212 указывается сумма налога, уменьшает рассчитанные в строках 207-210 на сумму доплат или сумму недоплаты, выявленные в процессе проверки документов об уплате налогов.

- Также в строке 212 можно указывать сумму налога, уменьшаемую в связи с осуществлением права нальгоплательщиками на безвозмездность предоставления товаров (работ, услуг).

- В строках с 211 по 212 также можно указывать сумму налога, уменьшаемую в связи с осуществлением права нальгоплательщиками на безвозмездность предоставления товаров (работ, услуг).

- В столбце «Последнее заполнение» указывается сумма единого налога, подлежащая уплате с учетом сумм взносов на единый налог, указанных в строках с 211 по 212.

В результате правильного заполнения раздела 11 декларации УСН для ИП на «Доходах» можно уменьшить сумму единого налога на основании договора сбора, копии материалов, подтверждающих уплату взносов на единый налог, и других документов, подтверждающих суммы расходов.

Новая декларация должна быть подготовлена и заполнена в срок, указанный налоговой инспекцией. При заполнении раздела 11 следует внимательно следовать указаниям и примерам, представленным в документе налоговой отчетности.

| Строка | Заполнение |

|---|---|

| 211 | Сумма налога, подлежащая уплате, без учета взносов |

| 212 | Сумма налога, уменьшаемая в связи с оформлением документа об уплате налога |

Таким образом, правильное заполнение раздела 11 декларации УСН для ИП на «Доходах» позволяет учесть уменьшение сумм налога на основании договора сбора, облагаемых вида деятельности ИП, безвозмездности предоставления товаров (работ, услуг) и других документов, которые подтверждают расходы.

Отчетность

Отчетность по декларации УСН для ИП на «Доходах» подготавливается в соответствии с действующим законодательством. Декларация заполняется на основании собранных и подготовленных документов, включая договора, справки о доходах и расходах, а также другие необходимые документы.

Для заполнения декларации необходимо обратить внимание на раздел 1 и раздел 2. В разделе 1 указываются сведения о налоговом агенте, в разделе 2 указывается код деятельности ИП согласно ОКВЭД. Также в разделе 2 нужно указать сумму налога, подлежащего уплате за отчетный период.

Если у ИП есть объекты торговли, то в разделе 1 следует заполнить строки 32-43. В строке 32 следует указать код ЕФС-1, а в строке 34 — сумму единого взноса на обязательное медицинское страхование.

В разделе 6 необходимо заполнить сведения о недоплате налога и взносов за отчетный период. Если недоплаты нет, в данном разделе оставляется пустое поле.

В разделе 11 декларации указывается информация о договорах и субъектах, уплачивающих налоговые взносы. В разделе 11.1 следует указать код основного вида деятельности ИП, а в разделе 11.2 — код дополнительного вида деятельности.

Строку 211 следует оставить без заполнения, если ИП не уплачивает сумму налога на единый налог на вмененный доход для отдельных видов деятельности.

Вся отчетность должна быть заполнена по состоянию на 1 января 2022 года и должна быть заверена подписью налогоплательщика. Копию заполненной декларации следует также предоставить в налоговую инспекцию.

Если возникнут вопросы по заполнению декларации УСН для ИП на «Доходах», рекомендуется обратиться к специалисту или получить ответы на соответствующем форуме.

Заполняем титульный лист

Титульный лист декларации УСН для ИП на «Доходах» состоит из двух страниц: листа № 1 (212) и листа № 2 (211). Подготовку каждого листа следует выполнять в соответствии с требованиями и заполнять все поля.

Заполнение листа № 1 (212)

На листе № 1 в разделе «Основание представления налоговой декларации» следует указать, по какому основанию декларация подается. Например, в случае ИП, осуществляющего торговую деятельность, основанием может быть договор аренды торгового помещения.

В разделе «Период, за который представляется налоговая декларация» необходимо указать период, за который подается декларация. Чаще всего это год (например, 2022), но в некоторых случаях период может быть иной (например, квартал).

В разделе «Инструкции по заполнению налоговой декларации» можно оставить комментарии или указать нужные пояснения для налоговой службы. Но обратите внимание, что этот раздел не является обязательным для заполнения.

Заполнение листа № 2 (211)

На листе № 2 следует указать сумму налога, которую ИП уплатил в отчетном периоде. Для этого заполняется строка 011 в разделе 6 «Сумма налога, подлежащая уплате за отчетный (налоговый) период».

Если ИП ведет несколько видов деятельности, то сумму налога следует указывать по каждому виду деятельности в соответствующих строках раздела 6.

Также на листе № 2 следует заполнить раздел 11 «Сведения о расчете налоговой базы по видам деятельности», в котором указываются данные для расчета единого налога на ведение торгового предприятия (ЕНВД) или единого сельскохозяйственного налога (ЕСН).

После заполнения всех полей декларации УСН для ИП на «Доходах» налогоплательщик должен распечатать декларацию, подписать его и заверить копию в налоговой службе. Затем декларацию можно сдать в налоговую службу или отправить по почте.

Заполняем раздел 212

В разделе 212 декларации по УСН ИП на «Доходах» можно указать информацию о налоговых периодах, допущенных ошибках, сроке составления декларации и ее представления, а также уплаченных и недоплаченных суммах налога и взносов.

На самом верху раздела необходимо указать год, по которому подается декларация.

Затем следует заполнить строку 211, где указывается код отчетности по ОКВЭД. В случае, если ИП занимается несколькими видами деятельности, необходимо указать код отчетности наиболее основному виду деятельности.

В строке 212 можно указать информацию о наличии документа или его регистрационном номере в случае основания на уменьшение налоговой базы или полном освобождении от уплаты налога. Также в эту строку можно внести информацию об уплате сбора за представление этого документа.

Далее следует строка 212 «а», где указывается сумма налога по периоду на основании декларации.

В строке 212 «б» можно указать сумму налога, уплаченную в срок, а также сумму недоплаты налога и взносов.

Следующая строка — 212 «в» — предназначена для указания суммы недоплаты налога за предыдущие периоды. Если недоплат нет, данную строку можно оставить без заполнения.

Строка 212 «г» предназначена для указания суммы недоплаты взносов в бюджеты. Если таковых нет, оставьте эту строку пустой.

Если вам необходимо уменьшить налог или освободиться от его уплаты полностью, заполните соответствующую информацию в строке 212 «д».

Строка 212 «е» предназначена для указания суммы налога и взносов, на которую была произведена доплата в срок после составления декларации.

В строке 212 «ж» можно указать сумму налога и взносов, уплаченную после составления декларации и просрочки срока уплаты.

Наконец, в строке 212 «з» указывается сумма налога и взносов, уплаченная после составления декларации и начисления штрафных санкций.

Заявление о выполнении работы в новом виде деятельности также можно указать в этом разделе. Для этого необходимо заполнить строку «213».

Не забудьте заверить декларацию соответствующим подписью и указать дату.

Вот пример заполнения раздела 212 декларации:

Раздел 212. Информация об экономической деятельности (поле налогового периода 2 – 14)

211 Код отчетности по ОКВЭД: 12345

212 (без сбора за представление документа): уменьшение налоговой базы на основании свидетельства о налоговых вычетах

212 (сбор за представление документа): уменьшение налоговой базы на основании свидетельства о налоговых вычетах, сбор 1000 руб.

212 «а» Налог на прибыль/доходы по периоду на основании декларации: 5000 руб.

212 «б» Уплаченная сумма налога в срок: 4500 руб.

212 «в» Сумма недоплаты налога: 500 руб.

212 «г» Сумма недоплаты взносов: 0 руб.

212 «д» Налоговое освобождение/льгота: полное освобождение от уплаты налога

212 «е» Доплата налога и взносов после составления декларации: 0 руб.

212 «ж» Доплата налога и взносов после составления декларации и просрочки срока уплаты: 0 руб.

212 «з» Доплата налога и взносов после составления декларации и начисления штрафных санкций: 0 руб.

213 Заявление о выполнении работы по новому виду деятельности: нет

Указывайте все данные точно и проверьте декларацию на возможное наличие ошибок перед ее отправкой.