Расчет налогов с зарплаты является важным аспектом для каждого работника и работодателя. Знание правил и сроков расчета налогов позволяет избежать ошибок и неприятностей, связанных с налоговой долгами и штрафами. В данной статье представлено практическое руководство по правильному расчету налогов с заработной платы, включая обязательные платежи и взносы.

Во-первых, важно понимать, какие налоговые платежи облагаются при расчете налогов с зарплаты. Самым основным налогом является налог на доходы физических лиц (НДФЛ). Ежемесячно работодатель должен рассчитать и удержать НДФЛ из заработной платы сотрудника, включая сумму необлагаемых доходов и налоговых вычетов. Новые правила расчета НДФЛ вступили в силу с 1 января 2026 года.

Для правильного рассчета НДФЛ необходимо учитывать также взносы на социальное страхование. К ним относится единый социальный налог, страховые взносы на обязательное пенсионное, медицинское и социальное страхование. Единственным новым налогом является налог на доходы физических лиц, который включается в расчет только при наличии доходов, облагаемых этими новыми правилами.

Важно знать сроки и порядок уплаты налогов и взносов со стороны работодателей. Расчет и уплата НДФЛ, единого социального налога и страховых взносов должны быть внесены в сроки, установленные налоговым законодательством. Отчетность по налогам и страховым взносам подается в соответствии с формами, утвержденными налоговым документом.

Как правильно рассчитать налоги с зарплаты: практическое руководство

Подоходный налог

Подоходный налог рассчитывается на основе заработной платы работника и удерживается из его дохода. Расчет налогов происходит в соответствии с налоговым кодексом.

Сумма налога зависит от размера заработной платы и налоговых вычетов, которые работник может применить. Налоговые вычеты могут быть предоставлены на основе определенных условий, таких как расходы на обучение, медицинские расходы и другие.

Правила расчета подоходного налога могут изменяться каждый год, поэтому необходимо следить за новыми правилами и документами, сформированными налоговыми органами.

Расчет налоговых вычетов

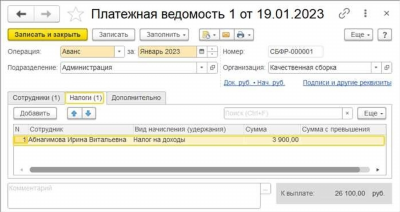

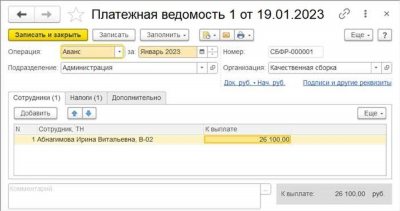

Для правильного расчета налоговых вычетов необходимо учитывать все доходы, облагаемые налогом. Для этого используются специальные программы, такие как 1С:УНФ.

Включается в расчет налога также страхование от несчастных случаев и медицинские страховки, если они предусмотрены работодателем.

Порядок расчета налогов

Порядок расчета налогов начисления осуществляется на основе заработной платы, выплаченной работнику за определенный период времени, чаще всего за месяц.

Налоговые счета формируются на основе данных из платежной и кадровой отчетности. Налоги и взносы выплачиваются в соответствии с правилами, установленными налоговыми органами.

Пример расчета налогов

Для лучшего понимания, рассмотрим пример расчета налога. Представим, что работник Анна получает заработную плату в размере 50 000 рублей в месяц. В соответствии с действующими правилами, единый налог составляет 13% от выплаченной заработной платы.

Теперь, если мы рассчитываем налоги за год, то ежемесячные налоговые вычеты, такие как расходы на обучение, медицинские расходы и другие, учитываются в расчете дохода за год. Налоговые вычеты вычитаются из годового дохода, и исходя из полученной суммы рассчитывается налоговая ставка.

В 2026 году планируется изменение порядка расчета налогов и введение новых правил в области налогообложения заработной платы.

Помните, что все расчеты должны соблюдать законодательство и правила, установленные налоговыми органами.

Новые правила расчета НДФЛ

С 2026 года введены новые правила расчета налога на доходы физических лиц (НДФЛ). Эти изменения затрагивают работников и работодателей, и включают некоторые новые правила и сроки.

В новом документе о налоге указано, что налоговые взносы должны быть учтены при расчете зарплаты каждого сотрудника. Теперь налоги будут удерживаться сразу при выплате зарплаты, а не в конце года. Такой расчет сделан для упрощения процедуры оплаты налога.

Также в новых правилах указано, что с отчетности по налогам с зарплаты нужно будет сформировать документ, в котором будет указана величина налогов с учетом всех вычетов. Этот документ необходим для уведомления работника о сумме налоговых выплат. Счета для оплаты налогов будут формироваться в разделе «Налоги» в программе «1С:УНФ».

Также, в новом документе по налогам указано, что новые правила расчета НДФЛ предусматривают изменение порядка расчета налоговых вычетов. Теперь вычеты будут суммироваться в течение года, а не в конце месяца. Таким образом, если вычесть сумму налоговых вычетов из заработной платы за год, получится сумма налога, который нужно будет оплатить.

Существуют также некоторые необлагаемые налогами выплаты, например, выплаты по материальной помощи или выплаты на случай рождения ребенка. Теперь эти выплаты будут включаться в общий расчет налогового платежа по тому же правилу — они будут суммироваться в течение года и вычитаться из заработной платы при расчете налогов.

Рассчитать налоги с зарплаты по новым правилам можно на основе годовой выплаты и правилам учета налоговых вычетов. Например, если Анна заработала 500 000 рублей в год и имеет налоговые вычеты на сумму 100 000 рублей, то налог будет рассчитываться на сумму 400 000 рублей.

Таким образом, новые правила расчета НДФЛ включают некоторые изменения в процедуре расчета налогов с зарплаты. Налоги теперь будут удерживаться сразу при выплате зарплаты, а вычеты будут изменяться в процессе года. Необлагаемые выплаты также будут облагаться налогом по новым правилам. Расчет налогов с зарплаты теперь будет производиться с использованием новых правил и с учетом полученной информации о налоговых вычетах.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

Шаг 1: Определение облагаемых выплат

Перед началом расчета необходимо определить, какие выплаты облагаются налогом. Для этого рассмотрим основные элементы зарплаты:

- Зарплата — основная выплата заработной платы, которая облагается налогом.

- Премии и бонусы — различные дополнительные выплаты, которые также облагаются налогом.

- Дополнительные выплаты — выплаты, не относящиеся к обычному окладу, такие как компенсации, возмещения расходов и другие, облагаемые налогом.

Шаг 2: Учет необлагаемых выплат и вычетов

Второй шаг в расчете НДФЛ с зарплаты — учесть необлагаемые выплаты и вычеты, которые можно использовать для снижения налоговой базы. Вот некоторые из наиболее распространенных необлагаемых выплат и вычетов:

- Единый налог на вмененный доход — если работник является плательщиком единого налога на вмененный доход, то этот налог не учитывается при расчете НДФЛ.

- Страховые взносы — взносы на обязательное пенсионное и медицинское страхование не учитываются при расчете НДФЛ.

- Выплаты по материальной помощи — выплаты, которые сделаны работнику в рамках материальной помощи (например, помощь при рождении ребенка), могут быть необлагаемыми.

- Некоторые вычеты — существуют различные налоговые вычеты, которые можно применить при расчете НДФЛ, такие как вычеты на детей, обучение, лечение, ипотечные проценты и другие.

Пример расчета НДФЛ

Анна получает зарплату в размере 50 000 рублей в месяц и в течение года выплачиваются следующие необлагаемые выплаты и налоговые вычеты:

- Единый налог на вмененный доход — 5 000 рублей.

- Страховые взносы — 3 000 рублей.

- Выплаты по материальной помощи — 10 000 рублей.

- Вычет на ребенка — 2 000 рублей.

Согласно правилам расчета НДФЛ, сумма выплаты НДФЛ рассчитывается как общая зарплата за год минус сумма необлагаемых выплат и вычетов, умноженная на ставку НДФЛ (13% в 2026 году). В данном примере:

Годовая зарплата: 50 000 рублей/месяц * 12 месяцев = 600 000 рублей

Необлагаемые выплаты и вычеты: 5 000 рублей (единый налог) + 3 000 рублей (страховые взносы) + 10 000 рублей (выплаты по материальной помощи) + 2 000 рублей (вычет на ребенка) = 20 000 рублей

Облагаемая сумма: 600 000 рублей — 20 000 рублей = 580 000 рублей

Сумма НДФЛ: 580 000 рублей * 13% = 75 400 рублей

Теперь, зная расчет НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов, Анна может планировать свои финансы и правильно платить налоги.

Расчет подоходного налога НДФЛ с заработной платы

При расчете подоходного налога НДФЛ с заработной платы необходимо следовать определенным правилам и учесть изменения и сроки, связанные с налогообложением.

Расчет подоходного налога осуществляется на основе заработной платы сотрудника, учитывая налоговые ставки и необлагаемые доходы.

Порядок расчета НДФЛ с заработной платы

1. Рассчитываем налоги с зарплаты на основе ставки НДФЛ, которая на текущий год равна 13%.

2. При расчете подоходного налога учитываем различные необлагаемые доходы, такие как выплаты по социальному страхованию, материальная помощь, выплаты по материнству и т. д.

3. Расчет НДФЛ производится на основе поступивших средств на счет сотрудника, с учетом налогового вычета, который можно получить в размере не более 400 тыс. рублей в год.

Сроки и уведомления о налоговой отчетности

Сроки оплаты подоходного налога с заработной платы определяются законодательством и зависят от налогового периода (обычно месяц).

Все выплаты сотруднику должны быть отражены в налоговой отчетности, сформированной в программе 1С:УНФ.

Пример расчета НДФЛ с зарплаты

Допустим, заработная плата сотрудника составляет 50 000 рублей в месяц. Налог НДФЛ составляет 13%. Для расчета подоходного налога сумму зарплаты умножаем на ставку налога:

| Заработная плата | 13% НДФЛ | Итоговый доход |

|---|---|---|

| 50 000 рублей | 6 500 рублей | 43 500 рублей |

Теперь на сумму 43 500 рублей взимается страховой взнос в размере 22%. Итоговая сумма выплаты сотруднику будет составлять 43 500 — 22% = 33 930 рублей.

Важно отметить, что правила и порядок расчета подоходного налога НДФЛ могут изменяться каждый год, поэтому бухгалтеру необходимо быть внимательным и сформировать правильный документ с учетом всех изменений и сроков.

Налоговые вычеты при расчете НДФЛ с заработной платы

При расчете налогов с заработной платы необходимо учитывать налоговые вычеты, которые позволяют уменьшить сумму налогооблагаемой базы. Налоговые вычеты делятся на несколько категорий в зависимости от причин их получения.

Основные правила налоговых вычетов

Если мы рассчитываем налоговые вычеты по страховым взносам, то первым делом нужно включить их в расчет по формуле: налог = ((заработная плата — вычеты по страховым взносам) * ставка налога) / 100.

Как правило, вычеты по страховым взносам можно рассчитать по годовой зарплате, учитывая ставку взносов на момент расчета. Но следует учесть, что с 2026 года изменяются правила расчета страховых взносов, поэтому рекомендуется обратиться к бухгалтеру или использовать программу, такую как «1С:УНФ», для более точного расчета.

Для расчета налоговых вычетов по другим категориям, например, по учету некоторых отчетных показателей или по вычетам на страхование жилья, нужно учесть их сумму в формуле расчета налога.

Порядок формирования налоговых вычетов

Некоторые виды налоговых вычетов сформированы в виде специального счета, например, «счет-фактура», который выдается налоговым органом или автоматически формируется в программе «1С:УНФ». Этот документ должен быть предоставлен работодателю для учета вычетов.

Другие виды налоговых вычетов, такие как вычеты на ипотеку или на обучение детей, должны быть поданы работником самостоятельно с использованием платежной уведомления. Важно помнить о сроках подачи таких заявлений, чтобы не упустить возможность получить вычеты.

Налоговые вычеты в расчете НДФЛ

При расчете НДФЛ с заработной платы необходимо учитывать налоговые вычеты. Вычеты исключаются из налогооблагаемой суммы, что позволяет уменьшить сумму налога к уплате.

Для правильного расчета налоговых вычетов следует учитывать все налоговые вычеты, облагающиеся сотрудником налогом на доходы физических лиц, исходя из правил расчета и учетом всех необходимых данных.

НДФЛ в 2026 году: как рассчитать и оплатить в 1СУНФ

1. Выбор правил расчета

При формировании документа на выплату заработной платы в 1СУНФ включается расчет НДФЛ с учетом всех необходимых вычетов и налоговых ставок. При выполнении выбора правил расчета налогов и страховых взносов необходимо учесть, какие выплаты облагаются налогом, а какие — нет. Самые часто используемые правила расчета налогов:

- Единый налог на вмененный доход;

- Патентная система налогообложения;

- Общая система налогообложения.

2. Расчет НДФЛ в 1СУНФ

Чтобы правильно рассчитать НДФЛ в программе 1СУНФ, необходимо включить все необходимые данные и параметры для расчета налога. Программа позволяет учитывать различные вычеты, такие как на детей, обучение, лечение и др. В результате расчета будет оказана сумма налога, которая должна быть удержана с заработной платы сотрудника.

3. Оплата НДФЛ в 1СУНФ

Оплата НДФЛ в 1СУНФ производится в соответствии с налоговыми сроками и порядком. После расчета налога и формирования документа, в котором указана сумма налога, работодатель должен осуществить его оплату в установленные сроки. Также важно учесть налоговые отчетности и уведомления, которые представляются в налоговые органы в соответствии с требованиями.

Важно отметить, что в 2026 году в 1СУНФ могут быть внесены некоторые изменения в расчет налогов и страховых взносов. Поэтому важно внимательно соблюдать правила и сроки оплаты налога, чтобы избежать штрафных санкций.

В заключение, расчет и оплата НДФЛ в 1СУНФ требует знания правил и процедур, а также внимательности при формировании документов и учете вычетов. Правильное рассчитывание и оплата налога важны для регулярных выплат зарплаты сотрудникам и соблюдения налоговых обязательств.

Порядок расчета и оплаты НДФЛ по новым правилам в 1СУНФ

С начала 2026 года в России вступили в силу новые правила по расчету и оплате НДФЛ (налога на доходы физических лиц) с зарплаты. Эти изменения касаются порядка расчета и учета налога, а также отчетности в случае использования программного продукта 1СУНФ.

1. Какие выплаты облагаются НДФЛ

Все денежные выплаты, которые являются доходом физического лица, облагаются налогом. К таким выплатам относятся заработная плата, премии, вознаграждения, компенсации, выплаты по договорам гражданско-правового характера и другие.

2. Какие вычеты учитываются при расчете НДФЛ

При расчете НДФЛ можно учесть некоторые налоговые вычеты, которые уменьшают сумму налогооблагаемого дохода. Некоторые из таких вычетов включают расходы на обучение, лечение, социальные взносы и другие.

Пример: Анна получает заработную плату в размере 50 000 рублей в месяц. У нее есть вычет на обучение в размере 10 000 рублей. Тогда налогооблагаемая сумма будет 40 000 рублей.

3. Как рассчитывается НДФЛ

НДФЛ рассчитывается как единый налог от заработной платы с учетом налоговых вычетов. Порядок расчета НДФЛ может изменяться в зависимости от программного продукта, используемого бухгалтером. В данном случае рассмотрим порядок расчета и оплаты НДФЛ в 1СУНФ.

Порядок расчета НДФЛ в 1СУНФ:

1. Формируется документ «Начисление заработной платы».

2. В документе указываются все суммы выплат и удержаний (включая страховые взносы).

3. Выплачивается заработная плата и страховые взносы.

4. В 1СУНФ формируется отчетность для налоговых органов.

5. Расчет НДФЛ производится на основании данных из отчетности.

6. Работодатель выплачивает сумму НДФЛ налоговым органам в установленные сроки.

Обратите внимание, что ежемесячно работодатель обязан уведомить налоговый орган о сумме начисленного и уплаченного НДФЛ. Также с 2026 года изменяется порядок учета и оплаты страховых взносов.

4. Как оплачивается НДФЛ

НДФЛ оплачивается работодателем на основании расчета, выполненного в программном продукте 1СУНФ. Сумма НДФЛ включается в общую сумму налоговых взносов, которые затем выплачиваются в соответствующий бюджет.

5. Сроки оплаты НДФЛ

Налоговые взносы, включая НДФЛ, должны быть оплачены в течение месяца, следующего за отчетным месяцем. Например, налоги за январь должны быть оплачены до 25 февраля. Годовой отчетный период заканчивается 31 декабря, поэтому налоги за декабрь должны быть оплачены до 25 января следующего года.

Таким образом, порядок расчета и оплаты НДФЛ в программном продукте 1СУНФ предусматривает формирование отчетности, рассчет НДФЛ с учетом налоговых вычетов, уведомление налоговых органов и оплату налога в установленные сроки.